Les difficultés de production de logements neufs, rencontrées dès 2019 et accélérées par la crise sanitaire (Gérard et Escobar, 2020[1] ; Rapport de la Commission Rebsamen, 2021[2]), se sont renforcées en 2022, faisant craindre une chute très forte de l’activité en 2023 (FPI, 2022[3]). Face à cette situation, et alors que les prix, eux, ont continué globalement de croître, nombreux sont ceux qui plaident pour une reprise de la construction pour moduler les prix. L’idée qu’une augmentation de l’offre neuve (le « choc d’offre » espéré par les gouvernements successifs) viendra modérer les prix de vente, car elle répondra mieux à la demande, est souvent sous-jacente à ces considérations.

On peut y voir une évidence. Et souscrire à l’idée que ce sont des blocages politiques et sociaux, notamment locaux (malthusianisme des élus par exemple) qui empêchent un « rééquilibrage » du marché (Levasseur, 2013[4] ; X. Timbeau, 2013[5]). Sans remettre en cause ce point de vue, certains auteurs le nuancent, en rappelant que, par exemple, l’élasticité des prix à l’offre est assez faible (une hausse du stock d’offre de 1 % conduirait à une baisse de prix de 1 à 2 % selon J. Friggit, 2013[6]) ; d’autres insistent, sur la disparité des contextes territoriaux et la nécessaire réflexion locale sur les besoins en logements (J.C. Driant, 2015[7]).

Notre approche part simplement d’une observation rétrospective de la production et des ventes de logements neufs[a]. Il s’agit de partir des choses telles qu’elles sont, en nous intéressant d’abord aux volumes de vente, puisque le sujet est souvent relié à un manque d’offre neuve, et ensuite aux prix.

Le marché du logement étant multiple, nous nous intéresserons ici à un segment spécifique, mais qui a le mérite d’être a priori très réactif aux décisions de politique publique (incitation à l’investissement via la défiscalisation d’une partie du montant d’achat, politique d’offre foncière encouragée, etc.) : celui de la promotion neuve, dans la partie destinée aux particuliers[b]. C’est donc un marché également directement réactif à la demande des ménages (locataires et/ou occupants) : et c’est bien pour répondre à un nombre croissant de ménages qu’est souvent estimé le besoin en logements (neufs notamment). Nous nous appuyons ici sur les données issues de l’Enquête sur le Commercialisation des Logements Neufs (ECLN) produite par le Ministère en charge du logement, qui a le mérite de remonter à 1985.

D’abord, nous reviendrons sur l’évolution des volumes de mises en vente et ventes en promotion neuve, ce qui permet de mieux caractériser ce marché et de mettre en évidence sa forte expansion depuis 35 ans. Nous nous intéresserons ensuite à l’évolution des prix des logements, avant, finalement, de mettre en parallèle volumes et prix, et ce dans le but d’observer concrètement comment une baisse des volumes accompagne, ou non, une baisse des prix, et vice versa.

L’Enquête sur la Commercialisation des Logements Neufs (ECLN)

L’Enquête sur la Commercialisation des Logements Neufs (ECLN) a été initiée en 1985. Elle assure le suivi trimestriel de la commercialisation des logements neufs pour les opérations de plus de 5 logements (enquête exhaustive sur son champ).

Elle est diffusée gratuitement à l’échelle nationale sur le site du SDES. Elle est utilisée pour l’élaboration de l’Indice du prix des logements neufs (IPLN) et de l’indice de prix des logements neufs et anciens publié par l’Insee, qui remonte à 2000.

Le questionnaire de base décrit le programme de construction. Chaque ensemble de logements d’un programme, de même type (individuel ou collectif), de même nature (ordinaire, logement étudiant, résidence pour personnes âgées ou de tourisme) et mis en vente au cours du même trimestre à destination des particuliers forme une tranche de commercialisation.

La fiabilité de l’ECLN est liée à la bonne remontée des informations par les promoteurs visés par cette enquête. Il est donc perturbant de constater qu’une partie de la profession ne connaît pas ou peu cette donnée. De plus, les limites de cette Enquête sont, à notre connaissance, peu discutées dans les documents officiels disponibles (site du Conseil National de l’Information Statistique par exemple).

Toutefois, l’ECLN est une des bases sur lesquelles s’appuie l’INSEE pour l’élaboration d’un indice des prix du neuf. Et les données comparables publiées par la Fédération des Promoteurs Immobiliers, à l’échelle nationale, s’appuient à la fois sur des observatoires locaux privés et sur l’ECLN, mixant les deux. Ce relatif consensus nous conduit à considérer que les tendances décrites sur la base de l’ECLN sont fiables, sans pour autant mettre de côté la nécessaire prudence qui s’impose, notamment à des échelles fines.

1- Une expansion continue du marché, relativisant les discours sur la rigidité de l’offre

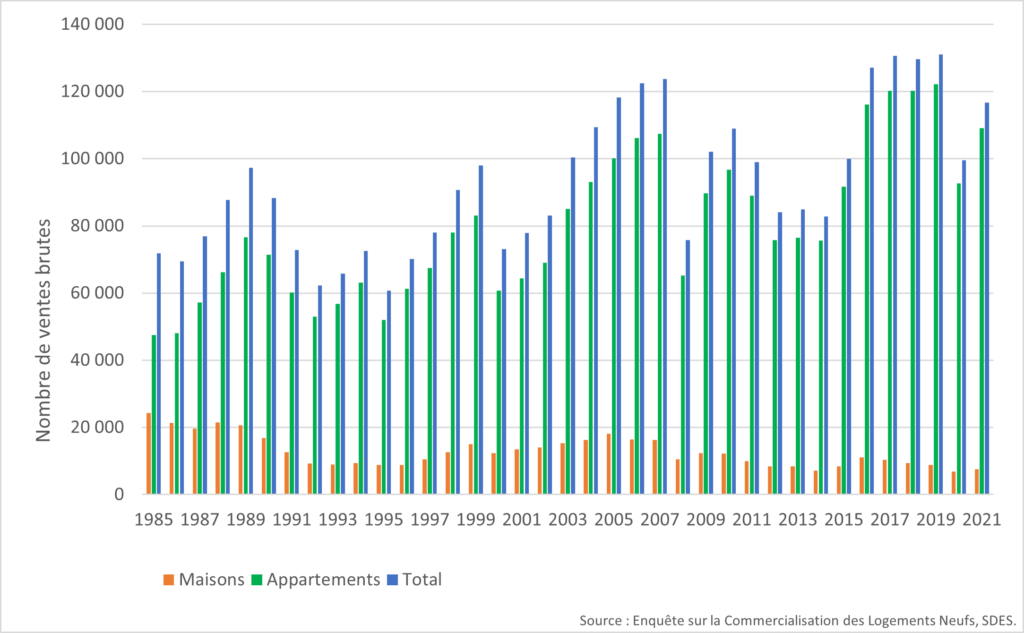

Sur les 35 ans observés, les volumes de mises en vente et ventes ont tendance à augmenter (Figure 1). D’ailleurs, le pic de 1990 affichait moins de 100 000 ventes, nombre largement dépassé au pic de 2007 et encore davantage en 2017 et 2019.

Figure 1 – Ventes de maisons et d’appartements neufs France entière, 1985 – 2020

Au sein de ce marché, les maisons, qui représentaient environ un tiers des ventes totales en 1985 (24 329 VS 71 860), ont connu une baisse tendancielle de leurs volumes et parts : elles ne représentaient plus que 8 790 ventes pour 122 000 ventes au total en 2019, soit moins de 10 % du marché[c]. C’est donc le marché des appartements neufs qui est responsable de l’essentiel de la hausse du marché de la promotion (vente au détail) et qui lui a permis de dépasser les 100 000 ventes par an durant 4 années de suite, entre 2015 et 2019. On notera la baisse significative des mises en vente en 2020 dues à la crise sanitaire.

Autre fait marquant, au-delà de la tendance haussière d’ensemble, le marché est marqué par des chutes brutales de vente, si bien qu’il y a une forme d’alternance des phases de hausse et de baisse. J.J. Granelle (1998 [8]) qualifiait ainsi le marché de la promotion de « cyclique » : « au cours du second après-guerre, la promotion immobilière privée a connu deux cycles complets (expansion du début des années 1950 à 1965 récession de 1965 à 1968 ; nouvelle expansion de 1968 à 1974, puis récession jusqu’en 1985) et se trouve actuellement dans un troisième cycle… » (p.153) ». On peut y ajouter la phase historique de 1997-2008 (à peine interrompue en 2000 par la crise internet et un changement de dispositif de défiscalisation), puis celle, de rebond post-crise économique et financière, de 2009-2013 et enfin 2014-2020, de croissance très forte des volumes, dont la fin a été brusquement marquée par la crise sanitaire.

Toutefois, contrairement à ce que le terme de cycle pourrait laisser entendre, les changements de dynamiques et la durée des phases hautes/basses, sont irréguliers. En partie déterminés par des dispositifs de défiscalisation (depuis que ces derniers ont été créés dans les années 1980) et par des phénomènes macroéconomiques (conditions d’octroi des crédits dans la période récente pour l’accession à la propriété et donc la solvabilisation de la demande). Cette irrégularité des « cycles » de la promotion est un problème pour les opérateurs : une opération n’est commercialisée qu’une fois un certain nombre de démarches engagées (promesse d’achat, obtention du permis de construire, engagement d’études, etc.) et un retournement de tendance peut coûter cher.

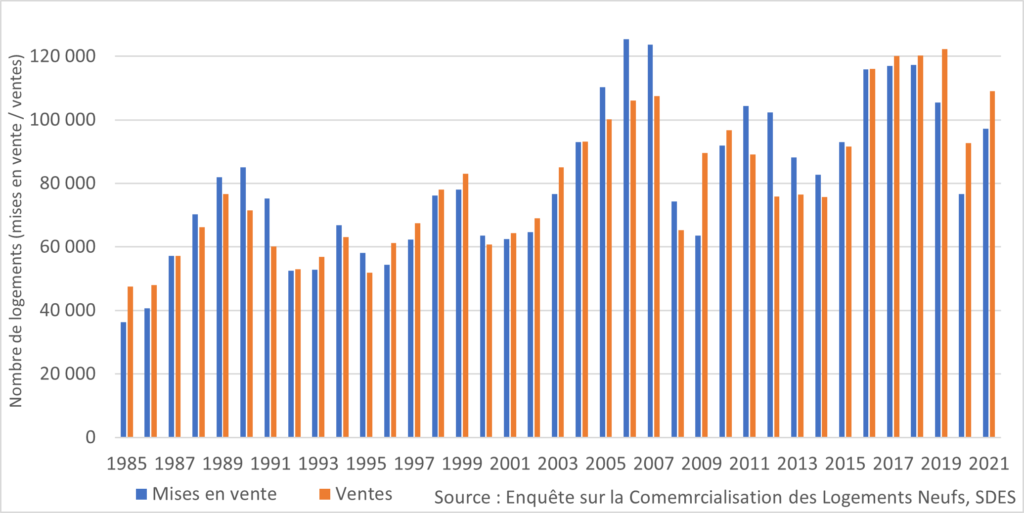

Les écarts entre mises en vente et ventes témoignent de la réactivité des promoteurs face à une demande accrue. Compte tenu du temps nécessaire à la réalisation d’une opération, il y a un temps de latence incompressible entre la demande et la création de l’offre destinée à lui répondre (une opération de promotion prend minimum 3 ans entre l’identification d’un terrain et la livraison du logement). Nous nous intéressons ici aux appartements, qui portent l’essentiel des volumes de production de la promotion.

Figure 2 – Mises en vente et ventes d’appartements neufs, 1985 – 2020

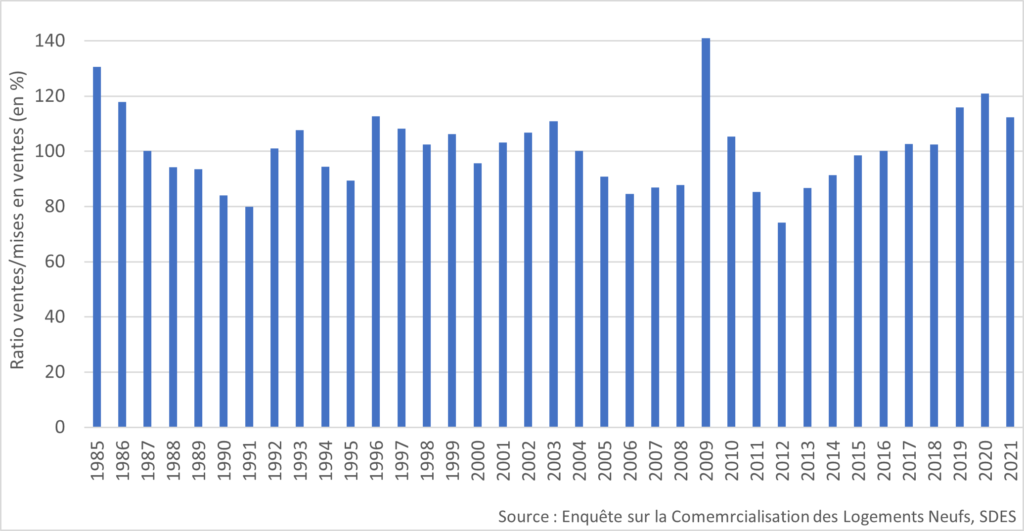

En général, les années lors desquelles les ventes sont supérieures aux mises en ventes conduisent en effet, et sur la période étudiée 2 ou 3 années après, à une hausse des mises en vente. Par exemple, en 1985 et 1986, les ventes représentent 131 et 118 % des mises en vente (voir Figure 3) , ce qui amène à un renforcement des mises en vente, qui dépassent les ventes en 1989, 1990 et 1991, et conduit in fine à une rétraction des mises en vente. Fait marquant en 1999, alors que les ventes sont supérieures aux mises en vente, les mises en vente chutent l’année suivante, ce qui peut être attribué notamment à un changement de dispositif de défiscalisation, bien moins avantageux. Le pic des années 2005-2006-2007 est marqué par des volumes historiques de mises en vente (+ de 120 000 ventes[d]) et se terminera, avec la crise financière, par une chute brutale des ventes… qui reprennent rapidement en 2009, et les mises en vente suivront. 2016-2019 paraissent particulières dans le sens où mises en vente et ventes sont à la fois historiquement élevées et de même niveau (avec près de 120 000 mises en ventes et ventes annuelles). Et si les volumes de mises en vente chutent dès 2019, la demande paraît encore bien présente, puisque les volumes de vente chutent bien moins. Ce qui a conduit certains à parler de pénurie (Gérard et Escobar, 2020[1]).

Figure 3 – Ventes/Mises en ventes d’appartements neufs, 1985-2021

En définitive, face à des ventes orientées à la hausse, les opérateurs semblent réagir assez rapidement par une augmentation des mises en vente. Ce qui plaide, à rebours des discours sur la rigidité de l’offre en logement souvent mise en avant (en raison par exemple du manque de disponibilités foncières), pour une certaine souplesse et réactivité de cette offre.

Une fois envisagé le sujet des volumes, il est intéressant de regarder comment se comportent les prix. Selon les discours souvent véhiculés, le surplus de mises en vente face à une demande qui chute (comme en 2008 par exemple) devrait conduire à envisager une chute aussi forte des prix. C’est ce que nous examinons par la suite.

2- Les prix ne baissent jamais ?

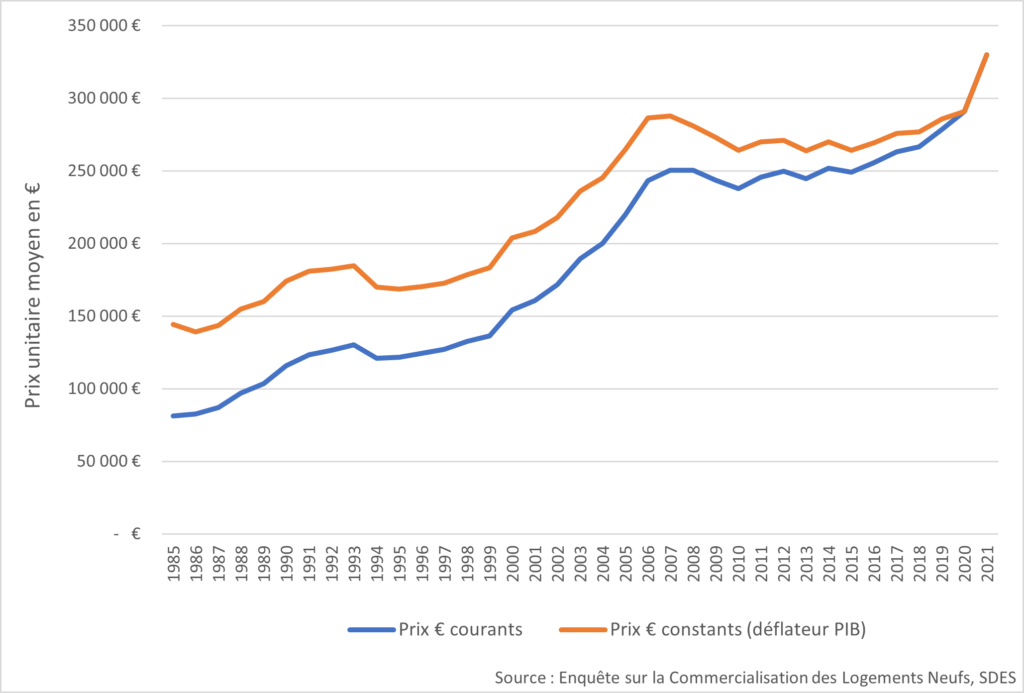

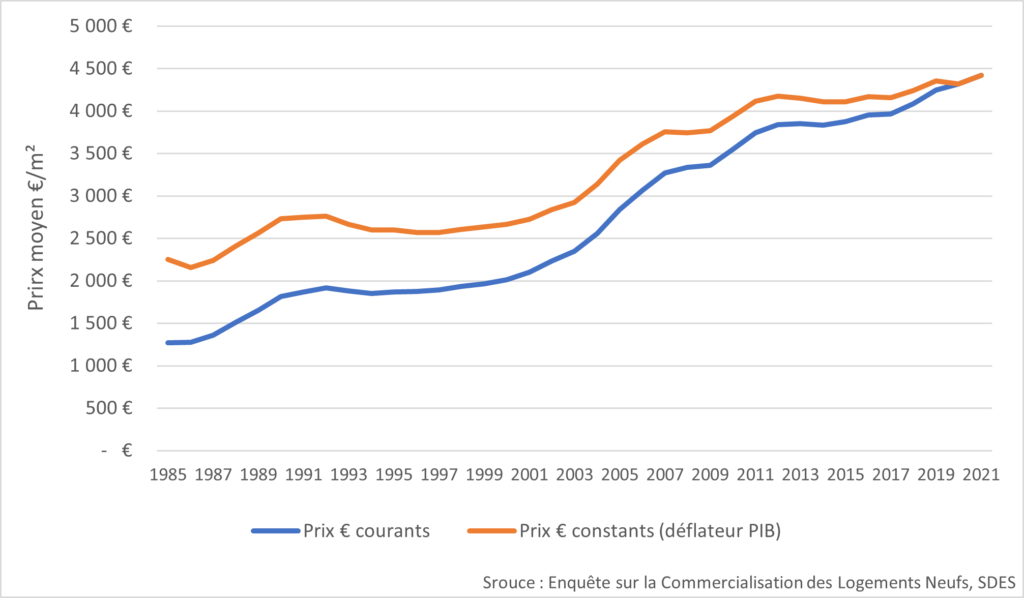

En euros courants, les prix de vente des logements neufs ne sont jamais, ou presque, orientés à la baisse (Figures 4 et 5). La hausse semble, si ce n’est constante, du moins permanente, à des vitesses variables selon les périodes[e].

On distingue nettement, au milieu des deux courbes (prix des appartements et des maisons), la phase de hausse historique des prix, qui a également affecté les logements anciens, entre la fin des années 1990 et 2007.

Figure 4 – Prix des maisons neuves 1985 – 2020

Les prix des maisons baissent légèrement et durant de courtes phases : en 1994, après une phase de hausse de quelques années, et en 2008-2009, avant de stagner et de repartir à la hausse. Ainsi, les prix moyens des maisons passent de 81 300€ en 1985 à 130 200€ en 1993, soit une hausse de 60 % en valeur courante, contre une baisse de 7 % en 1994. La hausse des années 2000 porte le prix moyen des maisons à 250 344€, soit une hausse de 107 % par rapport à 1994 en valeur courante. La baisse qui suit, entre 2009 et 2010, de 5 %, paraît bien faible. Surtout que les prix stagnent ensuite pour repartir à la hausse et atteindre un prix de moyen supérieur à 290 000€ en 2020, soit + 17 % par rapport à 2015.

Les prix déflatés permettent de nuancer ces évolutions, en accentuant les phases de baisse, sans remettre en cause les tendances structurelles[f].

Figure 5 – Prix des appartements neufs 1985 – 2020

Le prix moyen des appartements, quant à lui, ne baisse jamais en euros courants, sauf, très légèrement, en 1993. On retrouve les phases de hausse de 1985 à 1992, avec un prix moyen qui passe de 1 268€/m² à 1 916€/m². Les années 2000 voient les prix passer de 1 851€/m² en 1994 à 3 338€/m² en 2008, soit une hausse de 44 %. Les prix moyens ont ensuite continué à augmenter, mais plus lentement que dans la période précédente, avant de repartir fortement à la hausse entre 2009 et 2011 (les prix sont passés de 3 358 €/m² à 3 744€/m²). Les prix moyens ont ensuite connu une phase de relative stagnation (baisse de 15€/m² en 2014), avant de repartir dans une hausse plus marquée à partir de 2017.

Comme pour les maisons, déflater les prix conduit à accentuer la phase de légère baisse des années 1990, sans remettre en cause la hausse tendancielle et la quasi-inexistence de baisse des prix des appartements neufs.

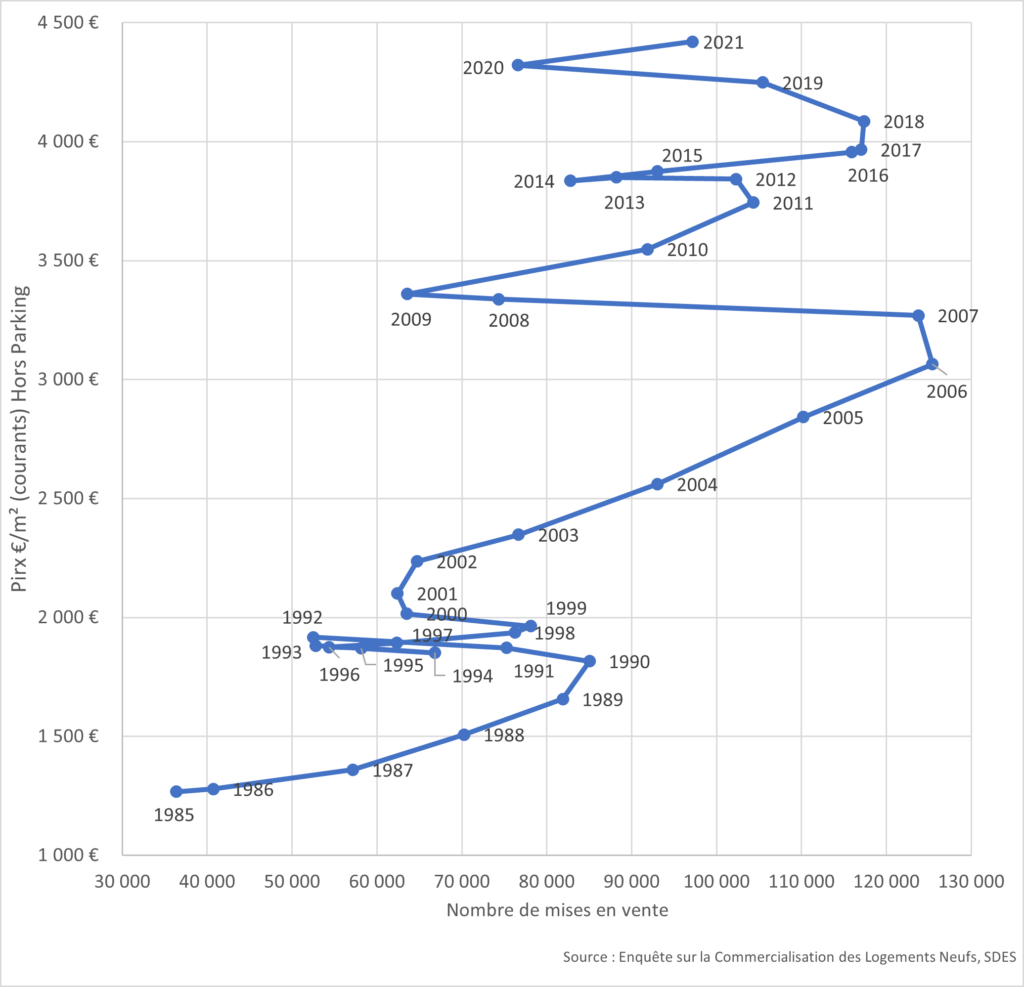

3- Le marché s’ajuste par les volumes, pas par les prix

Nous mettons en relation, via une représentation graphique, les prix et les volumes de mises en vente (l’offre donc). Cela permet de se rendre compte concrètement des effets potentiels d’une offre supplémentaire sur les prix moyens. Donc de tester l’idée, de « bon sens », selon laquelle une augmentation de l’offre impliquerait une modération des prix. L’avantage ici est de partir d’une situation réelle et de voir, sur plusieurs décennies si, à un moment quelconque, ce type d’effet a pu se faire sentir.

Figure 6 – Prix et volumes de mises en ventes des appartements neufs 1985 – 2020

Une première phase d’expansion du marché des appartements neufs, en volume de mises en vente et en prix, a lieu de 1985 à 1990 (Figure 6). La baisse des ventes qui démarre dès lors conduit à une baisse de 85 000 mises en ventes à près de 53 000 en 1992. Cette expansion suivie d’une forte contraction a alimenté, déjà à l’époque, les débats sur la « bulle immobilière » (Comby, 1997[9] ; Cornuel, 1999[10]). L’augmentation de l’offre d’appartements neufs n’avait pas conduit à une baisse des prix, au contraire, elle accompagne la hausse. Inversement, la chute de l’offre ne fait pas augmenter les prix. Les prix arrêtent simplement d’augmenter. On retrouve des phénomènes relativement similaires entre 2000 et 2006-2007 : hausse des mises en vente, donc de l’offre, et croissance (historique) des prix ; puis rétractation des volumes et stagnation des prix ; nouvelle phase d’expansion (2009-2012) et de retrait (2012-2014) ; hausse de 2015-2018 puis ralentissement de la hausse des prix en 2019 et 2020 avec la chute des mises en vente.

A rebours de l’idée qu’une augmentation de l’offre régulerait les prix, celle-ci augmente avec ceux-ci, comme deux composantes d’un même phénomène. Celui-ci est porté par les anticipations d’opérateurs qui, face à des ventes qui augmentent (cf. 1/) et des prix qui augmentent, le tout porté probablement par la demande, réagissent en mettant davantage de logements sur le marché. En cas de baisse des ventes, les opérateurs retirent leur offre du marché[g], plutôt que de les vendre à prix dégradé. Ce phénomène est facilité par le mécanisme de la vente sur plan (Vente en l’Etat Futur d’Achèvement), qui conduit les promoteurs, la plupart du temps, à ne commencer à construire que lorsqu’une part significative des logements a été vendue.

Ainsi, si le marché s’ajuste, c’est davantage par les volumes que par les prix.

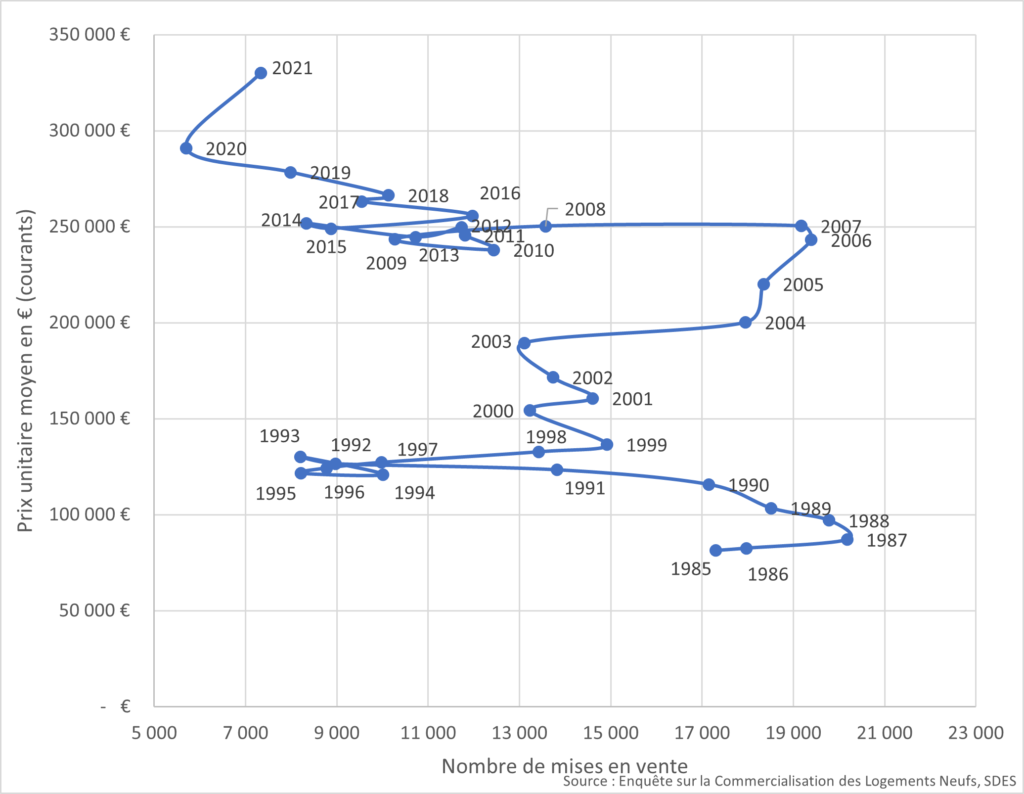

Figure 7 – Prix et volumes de mises en ventes des maisons neuves 1985 – 2020

Pour le marché des maisons produites par les promoteurs (Figure 7), le lien entre prix et offre de logements paraît inconstant[h]. Dans les années 1980, la hausse des volumes précède la hausse des prix qui n’intervient fortement qu’une fois que les mises en vente refluent. La chute des ventes à partir de 1990 (cf. 1/) conduit à une baisse des mises en vente forte jusqu’en 1994, les prix, dès lors, stagnent. De la même façon, après une phase d’expansion des volumes de mises en vente entre 1997 et 2007, la baisse des ventes en 2007 conduira à une chute des mises en vente, sans baisse des prix. Comme pour le marché des appartements, face à la baisse des ventes, donc de la demande, les opérateurs ajustent par les volumes. Seule la période 2016-2020 semble finalement répondre à une logique « standard » : alors que les mises en vente, donc l’offre, baissent, les prix augmentent fortement… La hausse des volumes en 2021 et la forte hausse des prix (en lien avec la forte demande pour ce type de bien après la crise sanitaire ?) semble bien rappeler, toutefois, que volumes et prix évoluent de concert…

Conclusion : personne n’aime être choqué

Les acteurs du logement de tous bords sont prompts à invoquer la « crise du logement », qui semble durer depuis plusieurs décennies, vu la permanence de la thématique. Sans nier les difficultés auxquelles peuvent être confrontés les opérateurs, on peut souligner que le marché de la promotion s’est fortement étendu en volume au cours des dernières décennies. On peut certainement mettre cela en lien avec la structuration progressive d’une profession quasi-inexistante à la sortie de la 2nde Guerre Mondiale et boostée au cours de la période récente par un marché très dynamique (en lien notamment avec une politique de taux bas).

Parallèlement, et malgré cette tendance à l’expansion, l’alternance de phases de hausse et de baisse des volumes, déjà soulignée par J.J. Granelle (1998[8]), reste un fait structurant de l’activité de promotion. Toutefois, cette alternance de hausse/baisse ne s’applique pas aux prix : ceux-ci ne baissent quasiment jamais, même si cela n’exclut pas des baisses localisées des prix (petites villes en déclin, périphéries moins favorisées, etc.) gommées par un prix moyen constaté à l’échelle nationale. Notre analyse est portée avant tout par les métropoles régionales dynamiques. Et des effets de localisation, qui pourraient être étudiées dans ce cadre, peuvent donc donner lieu à une modération de l’analyse.

Concernant les effets de l’offre sur les prix, et vice versa : rien, dans cette mise en perspective historique, ne laisse entrevoir d’effet mécanique de l’un sur l’autre. Il semble plutôt qu’on assiste, par exemple en phase de hausse, à un seul et même phénomène, que nous appelons, faute de mieux, « d’expansion du marché », et qui se traduit à la fois par une demande toujours présente, et une offre et des prix qui montent. On notera ici que la rigidité de l’offre est toute relative : lorsque le marché est porteur, les opérateurs parviennent à produire des logements (cf. les années 2000). Ensuite, lorsque la demande se tasse, même si l’offre est un temps élevée, les prix ne baissent pas, ils stagnent. Cela peut paraître contre-intuitif face à « l’évidence pratique du marché (foncier) » (Topalov, 1984[11]), c’est-à-dire les discours sur les effets attendus de l’augmentation de l’offre sur les prix, qui semblent « évidents ».

Comment expliquer ces décalages ? Au-delà des effets financiers régulièrement soulignés dans la littérature (taux d’intérêt et durée d’emprunt), notre hypothèse est que le contexte institutionnel dans le cadre duquel les acteurs agissent est trop souvent mis de côté. On peut résumer ce contexte, dans notre cas d’étude, à la « Vente en l’Etat Futur d’Achèvement » (VEFA). Les promoteurs vendent « sur plan » et, la plupart du temps, attendent d’avoir atteint un bon taux de commercialisation (exigé par les banques ; ce taux a eu tendance à croître de 20 % avant les années 2000 à 40 % depuis une vingtaine d’années) pour démarrer la construction. Cela permet aux promoteurs de temporiser (au moins un certain temps[i]) et donc de ne pas baisser mécaniquement les prix face à la crise, tout en arrêtant de mettre de nouveaux programmes en commercialisation[j].

C’est une expression concrète, selon nous, de l’ « encastrement » des marchés, régulièrement évoqué dans la littérature, en référence à K. Polanyi. Autrement dit, il ne s’agit pas de nier des liens entre offre et demande ou que, dans un contexte donné, une offre pléthorique puisse avoir des effets sur les prix (par exemple dans un marché peu tendu), mais plutôt de constater que cette règle s’applique très mal aux marchés immobiliers. La plupart des acteurs n’ont pas intérêt à voir un effondrement des prix, qui remettrait en cause l’ensemble d’une filière, les entreprises et les emplois qui vont avec, comme le soulignent B. Guerrien et G. Ozgür (2011[12]). Sans décryptage, en priorité, du contexte (social, politique, juridique, etc.) dans lequel le marché prend place, l’analyse des marchés immobiliers est déconnectée de la réalité pratique, comme l’avait déjà analysé Vincent Renard (2003[13]) avant nous. C’est d’autant plus important que les marchés de la promotion, en plein bouleversement, apparaissent moins lisibles et font intervenir un nombre d’acteurs plus important : multiplication des segments et du poids des ventes en bloc à investisseurs/foncières (logement locatif intermédiaire, résidences gérées, bail réel solidaire, intérêt moindre à terme des incitations fiscales de type « Pinel », etc.). Plus qu’un choc d’offre, ce sont les cadres politiques, économiques et financiers de production de ces segments qui agiront sur les prix de ventes et/ou à la location. C’est particulièrement vrai dans les périodes de turbulence, et la crise à venir (Tutin, 2022[14]) devrait (malheureusement ?) nous en donner une illustration.

Notes

[a] Nous n’explorons pas les liens entre marché de l’ancien et marché du neuf dans le cadre de cet article.

[b] Le marché de la promotion immobilière peut-être divisé entre la vente « au détail », destinée aux particuliers, et la vente « en bloc », destinés à des opérateurs ou investisseurs : vente en bloc de logements aux organismes HLM, de résidences services à des investisseurs, de logements locatifs intermédiaires à la CDC – Habitat, etc. Ce marché représente entre 30 et 40 % du marché de la promotion neuve et est en expansion ces dernières années. Il est par ailleurs moins bien capté que la vente au détail par ECLN.

[c] Le marché de la maison évoqué ici est bien celui des maisons vendues en promotion, différent de celui des maisons construites par sous « Contrats de Construction de Maison Individuelle », pour lesquelles les maîtres d’ouvrages sont généralement les futurs occupants, qui « font construire » sur un terrain leur appartenant. Ce marché, qui avait connu une forte expansion dans les années 2000, est en repli et représente environ 100 000 unités annuelles en 2019, soit le retour à un niveau du milieu des années 1990 (voir Gérard et Escobar, 2020).

[d] Pour une discussion sur les raisons de la dynamique inédite des marchés dans les années 2000 voir notamment études foncières, n°165.

[e] Ce n’est pas le cas pour les logements anciens, qui dont les prix ont chuté de 30 % par exemple au début des années 1990.

[f] On ne prend pas en compte non plus ici d’éventuels effets liés au changement de la nature des biens : augmentation des surfaces des maisons ou changement de localisation par exemple, qui ne changeraient pas la démonstration par hypothèse.

[g] Il s’agit à ce stade bien souvent d’une offre virtuelle, les opérations de construction ne débutant qu’une fois une part substantielle des logements commercialisés.

[h] Ce marché concerne une part bien plus importante de ménages occupants que le marché du collectif. De plus, les volumes considérés sont bien moindre que ceux du collectif, ce qui rend les statistiques probablement plus sensibles à des effets de structure.

[i] Nous mettons ici de côté les « cadeaux » ou « ristournes » de fin de programme qui peuvent être consentis aux acquéreurs afin de terminer la commercialisation d’une opération, sous forme par exemple de cuisine aménagée ou autre.

[j] Nous ne traitons pas ici de la problématique d’un promoteur qui souhaiterait proposer un prix de vente à la baisse de manière volontariste, indépendamment d’une hausse ou d’une baisse de la demande. Cette réflexion renvoie notamment à un examen du mécanisme d’accès au foncier, dans un marché en général assimilé à un marché d’enchère : le promoteur qui souhaite vendre ses logements moins chers doit proposer un prix d’achat plus faible que ses concurrents au propriétaire, afin de maintenir l’équilibre de son bilan d’opération, ce qui risque de lui faire perdre l’affaire. Voir notamment Granelle J.J., 1998, op. cit.

Références bibliographiques

[1] Gérard Y. et Escobar L., 2020, Promotion immobilière, la pénurie au cœur de la crise, politiquedulogement.com

[2] Commission Rebsamen, 2021, Commission pour la relance durable de la construction de logements, Tome I – Diagnostic et mesures phares, 44p.

[3] FPI, 2022, « L’hiver du logement neuf : un marché sans offre et sans demande », Conférence de presse du 17 novembre 2022, https://fpifrance.fr/presse

[4] Levasseur S., 2013, Éléments de réflexion sur le foncier et sa contribution au prix de l’immobilier, Revue de l’OFCE, N° 128(2), p. 365‑394.

[5] Timbeau X., 2013, Les bulles « robustes », Revue de l’OFCE, N° 128(2), p. 277‑313.

[6] Friggit J., 2013, Le niveau de construction influe peu sur le prix des logements, études foncières, n°156, p.45-47.

[7] Driant J.C., 2015, La crise du logement vient-elle d’un déficit de constructions ?, L’Economie politique, n°65, p.23-33.

[8] Granelle J.J., 1998, Economie Immobilière, Paris, Economica, 534p.

[9] Comby J., 1997, La boucle est bouclée, études foncières, n°75, p. 4-5.

[10] Cornuel D., 1999, L’hypothèse de bulle immobilière, Revue de l’OFCE, n°70, p. 155-191.

[11] Topalov C., 1984, Le profit, la rente et la ville, Paris, Economica, 233p.

[12] Guerrien B. et Ozgür G., 2011, Dictionnaire d’analyse économique, Paris, La Découverte, 576p.

[13] Renard V., 2003, « Les enjeux urbains des prix fonciers et immobiliers », in Prager J.C., Villes et économies, Paris, La documentation française, p. 95-108.

[14] Tutin C., 2022, « Immobiliers : résistance, jusqu’à quand ? », www.fonciers-en-debat.com

[15] Bouteille A., 2013, La réalité n’habite pas à l’adresse indiquée, études foncières, n°165, p.48-49.