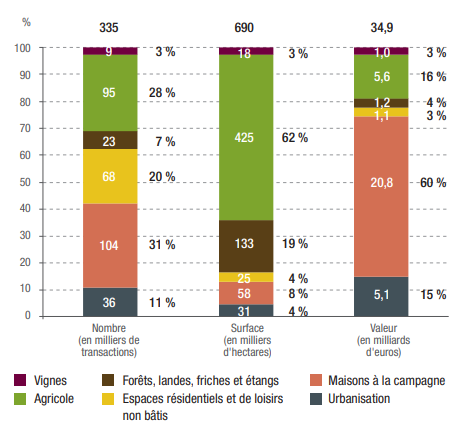

L’année 2019 est caractérisée par la vive activité des marchés fonciers ruraux, avec 335 000 projets de ventes notifiés aux Safer par les notaires (+ 7,3 % par rapport à 2018), pour une surface de 690 000 ha (+ 4,9 %) et une valeur de 34,9 milliards d’euros (+ 12,6 %).

La répartition des volumes de transaction entre les marchés agricole, vignes, forêts et naturels d’une part et les marchés sous influence urbaine d’autre part (espaces résidentiels et de loisirs non bâtis, maisons à la campagne, urbanisation) montre que les premiers sont majoritaires en termes de surfaces échangées (74 %) mais minoritaires en nombre de transactions (38 %) et surtout en valeur (23 %).

Ce déséquilibre structurel s’explique, entre autres, par la moindre valeur à l’hectare des biens conservant un usage agro-forestier en comparaison aux marchés sous influence urbaine, ainsi que par le poids du marché des maisons à la campagne, qui s’est amplifié sous l’effet de la Loi d’avenir de 2014 (cf. partie Maisons à la campagne) et qui représentent désormais 31 % des transactions et 60 % de la valeur de l’ensemble des marchés fonciers ruraux.

Méthodologie : l’observation des marchés fonciers ruraux par les Safer

L’étude des marchés fonciers ruraux détaillée dans le présent article concerne les ventes de biens immobiliers ruraux, agricoles ou forestiers, cédés à titre onéreux en pleine-propriété. Elle s’appuie sur les projets de vente transmis par les notaires aux Safer, conformément à l’article L143-1 du Code rural et de la pêche maritime.

Ces données sont ensuite centralisées et ventilées selon une segmentation établie par Terres d’Europe-Scafr (bureau d’études de la Fédération Nationale des Safer) se fondant sur la destination des biens après mutation, ou du moins sur leur usage le plus probable. Plusieurs critères sont utilisés pour effectuer ce classement : la nature de culture, le prix, la profession de l’acquéreur, la surface, la situation locative, l’exemption au droit de préemption de la Safer, etc.

Six marchés sont distingués : terres et prés, vignes, forêts, espaces résidentiels et de loisirs non bâtis, maisons à la campagne, urbanisation. Leur observation annuelle permet de suivre, à l’échelle nationale et aux échelles locales, les volumes des transactions, le profil des acquéreurs et le prix des biens vendus. Dans cet article, les projets de vente sont appelés « transactions ». Pour chaque marché, le présent article fait le point sur les chiffres de l’année 2019, en apportant les éléments d’éclairage nécessaires à leur compréhension et en les replaçant dans les tendances en cours.

Il est important de souligner que l’analyse ne porte pas au-delà du 31 décembre 2019 et n’aborde donc pas les conséquences de la crise sanitaire.

1.Terres et prés : les surfaces échangées à un niveau inédit

Le marché des terres et prés est un sous-ensemble du marché à destination agricole, constitué de biens acquis dans une perspective supposée d’exploitation agricole. Il comprend tous les biens dont la nature cadastrale est classée en terres, prés ou terres et prés à la fois (hors terres à vignes) ; ces biens peuvent comporter du bâti.

Le prix des terres et prés résulte de la collaboration entre les Safer, Terres d’Europe-Scafr et le ministère de l’Agriculture (SSP au niveau national et SRISE dans les régions).

1.1. La hausse des surfaces échangées alimentée par les départs à la retraite

Le marché des terres et prés progresse et enregistre des niveaux record en nombre, surface et valeur : 94 450 transactions (+ 4,0 % par rapport à 2018), 424 100 ha (+ 4,9 %) et 5 358 millions d’euros (+ 10,0 %). Ce marché enregistre en 2019 une cinquième hausse consécutive : les surfaces mises en vente sont supérieures de près d’un tiers en comparaison à 2014 (+ 32 %).

Ce dynamisme s’inscrit dans un contexte de faiblesse durable des taux d’intérêt, incitant à concrétiser les projets d’achat. La démographie agricole est un autre facteur d’explication important : une vague de départs à la retraite a commencé depuis le milieu des années 2010 et va aller croissant, avec un tiers des exploitants en âge de partir en retraite entre 2020 et 2030.

Cette vivacité des échanges est aussi alimentée par la crise durable de l’élevage. Certains propriétaires exploitants mettent en vente une partie des surfaces de leur exploitation pour récupérer de la trésorerie ; d’autres peuvent être contraints de cesser de manière anticipée leur activité. Ces ventes ne se concluent toutefois qu’à condition de trouver un acquéreur, ce qui n’est pas le cas partout : un recul du nombre de transactions est ainsi observé dans certains secteurs d’élevage en 2019 (Limousin, Auvergne, notamment).

1.2. Les personnes morales représentent désormais un tiers de la valeur des achats

Si les exploitants agricoles individuels restent les acquéreurs majoritaires du marché des terres et prés, deux constats peuvent être faits en 2019, dans la continuité des années précédentes.

D’une part, la proportion des terres et prés acquis par des personnes morales (1) progresse d’année en année. En 2019, elle atteint 14,4 % du nombre de transactions, 21,0 % des surfaces et 33,4 % de la valeur. Cette augmentation est à relier directement au développement des formes sociétaires en agriculture. Les sociétés d’exploitation (1) représentent ainsi 36 % des exploitations françaises mais exploitent 64 % de la SAU nationale (source Enquête structure 2016, SSP). Parmi les facteurs expliquant leur expansion, leur statut, qui facilite le regroupement du travail ou la transmission progressive du capital. De même, les sociétés de portage du foncier (1) se développent, à mesure que le foncier nécessaire à l’exploitation grandit, tant en surface qu’en capital.

D’autre part, l’intérêt des particuliers non agricoles pour le foncier agricole ne se dément pas. La hausse de leurs acquisitions atteint désormais 65 % en nombre par rapport au creux 2012, et avec une hausse de 42 % sur les seules quatre dernières années. Apparu après la crise financière de 2008, cet attrait pour une valeur refuge et alternative aux marchés actions s’était stabilisé avant de reprendre son essor sur les années récentes.

1.3. Stabilité du prix des terres et prés libres, à l’équilibre entre faiblesse des taux d’intérêt et revenus en baisse

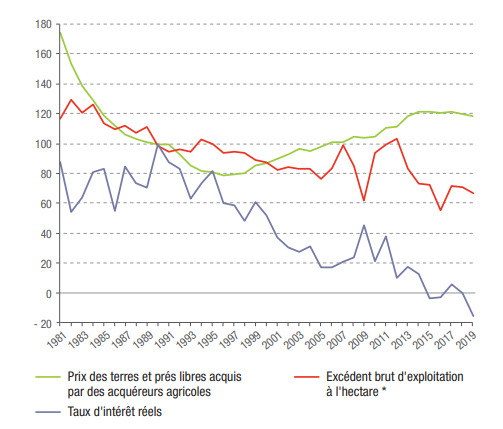

(Source : Terres d’Europe-Scafr d’après Safer, SSP et OCDE)

Le calcul en valeur constante est réalisé avec le déflateur du PIB.

Taux d’intérêt réels : taux d’intérêt à long terme (source OCDE) corrigés de l’inflation avec le déflateur du PIB.

Excédent brut d’exploitation : données RICA, source SSP. * Valeur 2019 estimée sur la base de l’évolution du résultat brut de la branche agricole, (source : Commission des comptes de l’agriculture de la nation, décembre 2019).

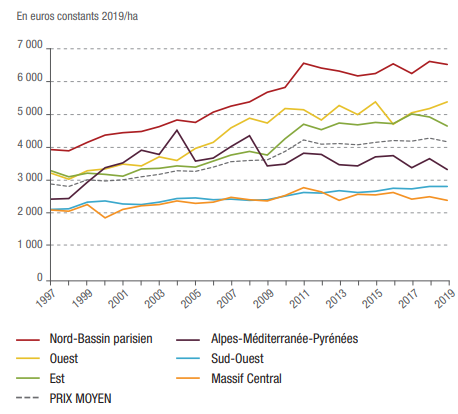

Le prix moyen national des terres et prés libres (2) non bâtis s’établit à 6 000 euros/ha en 2019, inchangé pour la seconde année consécutive. Cette stabilité intervient dans un contexte de faibles taux d’intérêt, pourtant favorables à la hausse des prix, mais dont l’effet est contrebalancé par l’autre facteur structurel d’influence des prix : les revenus agricoles. Ceux-ci, déjà faibles depuis 2014, connaissent en 2019 une nouvelle baisse, s’expliquant notamment par le repli des cours des céréales – la récolte mondiale ayant été abondante. Le climat reste également morose pour l’élevage, malgré la remontée de cours du lait en fin d’année. Au-delà des paramètres financiers et économiques, l’offre abondante de biens à la vente, dans un contexte de départs à la retraite, pourrait aussi favoriser les acquéreurs dans la négociation du prix final.

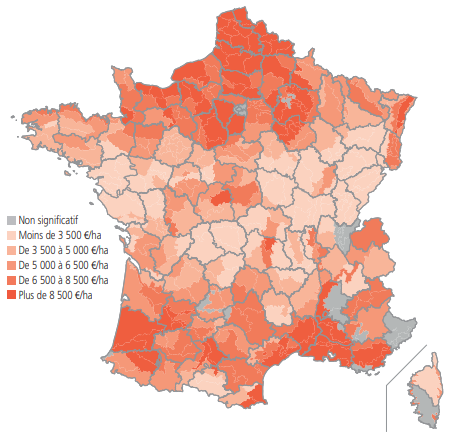

(Source : Terres d’Europe-Scafr d’après Safer et SSP)

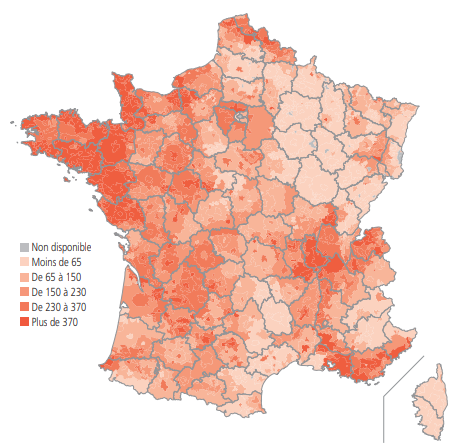

Deux grands ensembles géographiques affichent structurellement des valeurs foncières supérieures à 8 500 euros/ha, voire localement à 9 000 ou 10 000 euros/ha :

- dans le Bassin parisien et la partie nord des Hauts-de-France, où dominent les grandes cultures ;

- sur le pourtour méditerranéen et dans la vallée du Rhône, où les terres irrigables permettent des cultures à très forte valeur ajoutée à l’hectare.

Dans ces deux ensembles, la pression foncière urbaine renforce également les niveaux de prix élevés.

D’autres secteurs plus localisés, principalement dévolus aux grandes cultures, dépassent aussi les 8 500 euros l’hectare, tels que le Lauragais, la Limagne, la plaine du Rhin ou encore la Champagne berrichonne.

A l’opposé, les plus faibles valeurs se situent toujours dans les zones fortement spécialisées en élevage, au premier rang desquelles la Bourgogne-Franche-Comté et les Pays de la Loire, dont de nombreux départements affichent des prix inférieurs à 3 500 euros/ha.

1.4. Plus faible hausse du prix des terres et prés loués depuis 1997

Le prix moyen national des terres et prés loués (3) non bâtis gagne 0,6 % en 2019, à 4 760 euros/ha. Bien qu’étant la plus faible depuis 1997, cette progression peut refléter le dynamisme de ce segment de marché. De nombreux exploitants en fin de carrière, en particulier dans le nord-est du territoire, cherchent en effet à devenir propriétaires du foncier qu’ils exploitent en location via un bail rural, dans la perspective d’optimiser la transmission de leur exploitation.

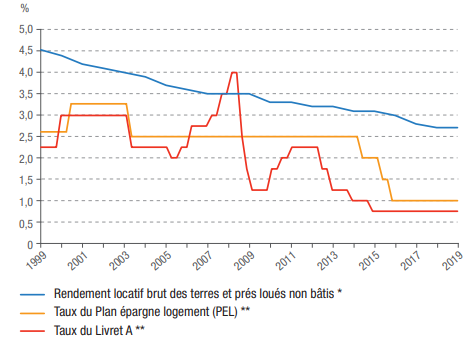

(Source : Terres d’Europe-Scafr d’après Safer et *SSP, **Banque de France)

En 2019, le rendement locatif brut moyen (4) est de 2,71 %, inchangé depuis 2017. Même si le rendement net, obtenu après acquittement de la fiscalité afférente (taxe sur le foncier non bâti, impôts sur les revenus fonciers) est inférieur à ce rendement brut, il n’en reste pas moins attractif comparativement à d’autres placements considérés comme traditionnels. Les rendements des placements à taux garantis sont par exemple de 0,75 % en 2019 pour le Livret A (0,5 % depuis le 1er février 2020) et de 1 % pour le Plan épargne logement.

Depuis la crise financière de 2008, le foncier agricole a gagné en attractivité en tant que valeur refuge et de diversification. Le foncier acquis mis à bail constitue un investissement patrimonial de long terme et les rendements, bien que peu élevés, ne sont pas nécessairement moins compétitifs que d’autres placements. Ces facteurs peuvent expliquer la progression des achats des non-agriculteurs observée sur le marché des terres et prés par (voir plus haut).

2. Vignes : les prix des grandes appellations toujours plus élevés

Le marché des vignes est un sous-ensemble du marché à destination agricole, constitué de biens acquis dans une perspective supposée d’exploitation agricole. Il comprend tous les biens dont la nature cadastrale est classée en vignes et inclut notamment les vignes destinées à la production viticole ainsi que les terres à vignes ; ces biens peuvent comporter du bâti.

Le prix des vignes résulte de la collaboration entre les Safer, Terres d’Europe-Scafr et le ministère de l’Agriculture (SSP au niveau national et SRISE dans les régions).

2.1. Un volume de surfaces inédit

Après le repli enregistré en 2018 sur le marché des vignes, les échanges repartent à la hausse dans la quasi-totalité des vignobles, avec un total de 9 200 transactions (+ 5,1 % par rapport à 2018), 18 300 ha (+ 8,8 %) et 987 millions d’euros (+ 17,0 %). Ainsi, en dépit des difficiles conditions climatiques printanières et estivales, qui ont entraîné une baisse des volumes produits, le dynamisme du marché foncier viticole se poursuit et se traduit par un niveau record de surfaces.

La vive hausse en valeur (+ 17,0 %) est à relativiser. L’évolution de la valeur dépend en effet des biens bâtis mis en vente (domaines viticoles) et est donc structurellement plus volatile. Pour autant, au-delà des à-coups annuels liés à ces ventes spécifiques, il faut souligner la tendance haussière des dix dernières années (+ 98 % depuis 2009), alimentée par la hausse régulière des valeurs foncières viticoles, en particulier dans les grandes appellations.

2.2. Toujours plus d’achats par les groupements fonciers viticoles

Comme sur le marché des terres et prés, les acquisitions par les personnes morales se multiplient d’année en année. Les seules personnes morales agricoles représentent ainsi 21,9 % des acquisitions, 41,5 % de la surface et 59,7 % de la valeur du marché foncier viticole. Ces parts plus élevées que pour les terres et prés (voir plus haut) traduisent la proportion historiquement plus forte des formes sociétaires en viticulture.

D’une part, les sociétés d’exploitation présentent l’intérêt, en viticulture, de permettre la commercialisation de la production. Leurs achats ont été multipliés par 2 en 10 ans et représentent en 2019 près d’une transaction sur 6 (13,2 %). En valeur, ils atteignent la moitié du marché (50,1 %).

D’autre part, les sociétés de portage du foncier se développent, en particulier les groupements fonciers viticoles (GFV). Dans un contexte de hausse croissante des valeurs foncières viticoles, elles permettent, le cas échéant, de faire porter le capital foncier (vignes) par des membres de la famille de l’exploitant ou des tiers non agricoles.

2.3. Le prix des appellations prestigieuses toujours plus haut mais des exceptions notables

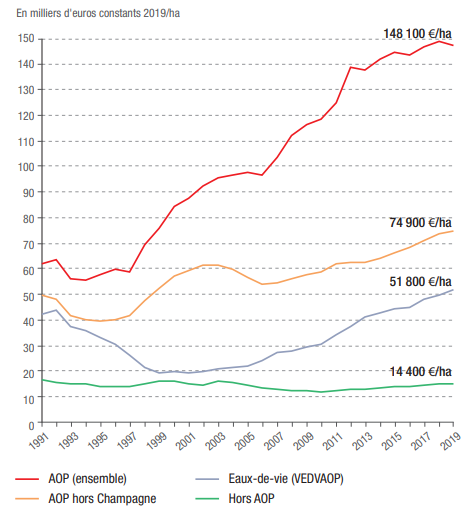

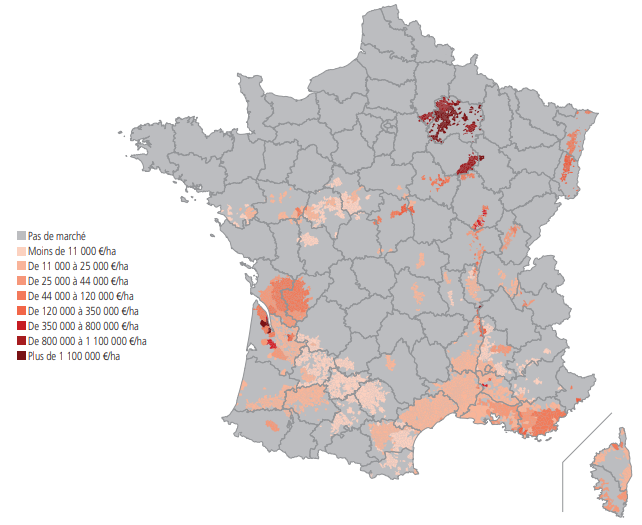

(Source : Safer-SSP-Terres d’Europe-Scafr)

(Source : Safer-SSP-Terres d’Europe-Scafr)

Le prix des vignes AOP gagne 0,5 % en 2019, à 148 100 euros/ha. Presque tous les bassins viticoles sont concernés et les appellations prestigieuses sont le moteur de cette évolution : Grands Crus en Côte-d’Or, Margaux ou Pomerol en Gironde, Châteauneuf-du-Pape dans le Vaucluse, pour ne citer que ces quelques exemples. Pour autant, il faut noter deux retournements à suivre. Premièrement, le repli de 1,9 % du prix en Champagne, après déjà deux années de hausses inférieures à 1 %. Le doute s’installe dans la filière champenoise face à la baisse de la consommation intérieure mais aussi des exportations. Deuxièmement, la vive baisse du Bordeaux générique, dans le sillage direct de la baisse des cours, alors que le consommateur semble se détourner des vins de Bordeaux.

La hausse du prix des vignes à eaux-de-vie AOP accélère (+ 6,2 %, 51 800 euros/ha). Elle est portée par un nouveau record des exportations de Cognac – 98 % de la production est exportée. Entamée en 2017 et concernant 3 500 ha en 2019, l’extension des droits de plantation, décidée par le conseil de bassin pour répondre à la demande, semble sans effet sur la hausse des prix.

Enfin, le prix des vignes hors AOP progresse de 1,4 %, à 14 400 euros/ha, soulignant le dynamisme du Languedoc.

Cette conjoncture porteuse pour tous les types de vignes a été prise de court en fin d’année avec la décision des Etats-Unis de relever leurs droits de douane sur les vins tranquilles français de moins de 14 degrés. Autre ombre à l’horizon, les négociations commerciales post-Brexit, alors que le Royaume-Uni reste le premier importateur de vins français AOP.

3. Forêts : les ventes de petites parcelles portent les échanges au plus haut

Le marché des forêts comprend les ventes d’un hectare ou plus, comportant au moins 80 % de surfaces en natures cadastrales de bois, taillis, futaies et résineux. Il intègre aussi les surfaces boisées de transactions de biens mixtes, c’est-à-dire mêlant bois, terres, prés et/ou vignes. Ces deux types de biens peuvent comporter du bâti. Il est constitué de forêts acquises dans un objectif d’exploitation forestière ainsi que pour d’autres usages, lucratifs ou non (chasse, bois de chauffage, agrément).

3.1. Nombre record de transactions, tiré par les ventes de petites forêts

Le nombre de transactions du marché des forêts augmente encore en 2019 (+ 6,3 % par rapport à 2018, 20 280), toujours porté par le dynamisme du segment des forêts de 1 à 10 ha. La surface totale vendue gagne 7,1 % et établit un nouveau record, avec 139 400 ha échangés. La valeur s’apprécie quant à elle de 4,9 %, à 1 680 millions d’euros ; les forêts non bâties représentent exactement un tiers de ce total (553 millions d’euros).

En hausse de 6,2 %, les 17 860 transactions de forêts de 1 à 10 ha représentent 88 % du total des échanges, pour une surface de 50 900 ha (+ 6,5 %, 36 % du marché) – cette part prépondérante reflétant le fort morcellement de la forêt privée française. Le dynamisme de ce segment, observé depuis plusieurs années, peut s’expliquer par la recherche de parcelles pour un usage de loisirs (récréatif, chasse) ou pour un placement alternatif. Dans les deux cas, les acquéreurs sont essentiellement locaux, résidant à 48 % dans la commune ou dans le canton du bien acquis. Depuis 2016, le plafonnement des émoluments des notaires (5) pourrait également soutenir cette tendance – il a été mis en place afin de favoriser les ventes de petites parcelles et in fine la restructuration du parcellaire forestier.

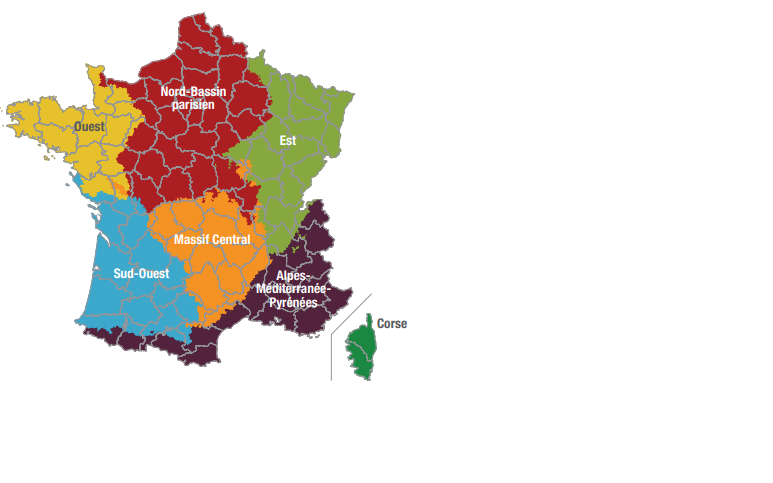

3.2. Des évolutions différenciées mais une hiérarchie des prix inchangée selon les régions

Le prix moyen national des forêts non bâties se replie de 1,1 % en 2019, à 4 190 euros/ha. Cette baisse s’inscrit dans un contexte de repli du prix du bois (- 11,3 %, source ONF). Elle reflète la baisse du prix des forêts de l’Est, marquées par les dépérissements dus aux épisodes de sécheresse et à l’épidémie de scolytes (insectes xylophages), qui entraînent des abattages massifs et la baisse du cours des essences concernées (sapins, épicéas). A l’inverse, dans le Sud-Ouest, les prix poursuivent leur hausse. Depuis le creux de 2002 dû aux tempêtes de 1999, le prix des forêts y a gagné 25 %, traduisant l’amélioration progressive de l’état des forêts et la hausse du cours du pin maritime, qui a progressé de près d’un quart en deux ans. Ces évolutions différenciées ne remettent pas en cause la hiérarchie des prix. Les forêts plus chères, en particulier, restent celles se situant dans le Nord-Bassin parisien, région abritant de nombreuses futaies de feuillus.

(Source : Terres d’Europe-Scafr d’après Safer)

4. Maisons à la campagne : prix et transactions en hausse dans un contexte très dynamique

Le marché des maisons à la campagne concerne les achats d’anciens corps de ferme, en tout ou partie, ou de bâtiments vendus avec un terrain agricole, à usage de résidence principale ou secondaire, situés sur des terrains de moins de 5 ha libres (non soumis à bail rural), réalisés par des citadins ou des ruraux non agriculteurs.

4.1. Un volume d’activité inédit à l’instar du marché immobilier ancien

Base 100 en 1997, prix en valeur constante

Les logements anciens incluent les maisons anciennes et les appartements anciens.

La série du nombre des maisons à la campagne est interrompue en 2014 suite à la Loi d’avenir, voir encadré « Conséquences de la Loi d’avenir sur les notifications de projets de vente de maisons à la campagne ».

Le calcul en valeur constante est réalisé avec le déflateur du PIB.

Sources : (a) Terres d’Europe-Scafr d’après Safer, (b) Notaires-Insee, indice des prix des logements anciens (c) CGEDD, nombre de ventes de logements anciens (d) Taux d’intérêt à long terme (OCDE) corrigés de l’évolution du prix du PIB.

Le marché des maisons à la campagne enregistre une progression de 14,7 % du nombre de transactions en comparaison à 2018 (104 440) et de 17,1% de la valeur (20,8 milliards d’euros). Ce dynamisme s’inscrit directement dans celui du marché de l’immobilier ancien : celui-ci enregistre en 2019 une activité exceptionnelle, dépassant le million de transactions (source : CGEDD, nombre de ventes de logements anciens). Il s’explique par des conditions d’emprunt qui restent très incitatives : taux d’intérêt au plus bas, allongement de la durée d’emprunt accordée par les banques. L’âge moyen des acquéreurs de maisons à la campagne continue d’ailleurs de diminuer, au rythme de 2 mois par an, reflétant l’accès au crédit immobilier d’une population plus jeune. Il s’établit à 44 ans et 1 mois en 2019.

Conséquences de la Loi d’avenir sur les notifications de projets de vente de maisons à la campagne

La Loi d’avenir pour l’agriculture, l’agroalimentaire et la forêt de 2014 (7) a réaffirmé les missions des Safer et a renforcé leurs moyens. Ainsi, les notaires, auparavant tenus d’informer les Safer des projets de ventes de biens exploités par l’agriculture (usage agricole), doivent désormais aussi les informer des projets de vente de biens susceptibles de l’être (vocation agricole), conformément à l’article L141-1-1 du Code rural et de la pêche maritime.

Conséquence directe de la mise en œuvre de cette modification, le marché des maisons à la campagne observé par les Safer enregistre une rupture de série entre 2014 et 2018. Sur cette période, les notifications de projets de vente transmises par les notaires ont été multipliées par 3, passant de 30 390 à 91 050 en quatre ans. En 2014, elles représentaient 4,4 % des ventes de logements anciens (source CGEDD, nombre de ventes de logements anciens) ; en 2018, cette part a plus que doublé, à 9,4 %.

En 2019, l’afflux de notifications lié à la Loi d’avenir semble s’estomper et l’augmentation de 14,7 % du nombre de transactions par rapport à 2018 s’inscrit dans le sillage direct de l’activité exceptionnelle du marché de l’immobilier ancien. Les ventes de maisons notifiées aux Safer représentent 9,8 % des ventes de logements anciens.

4.2. La hausse du prix moins marquée que celle de l’immobilier ancien

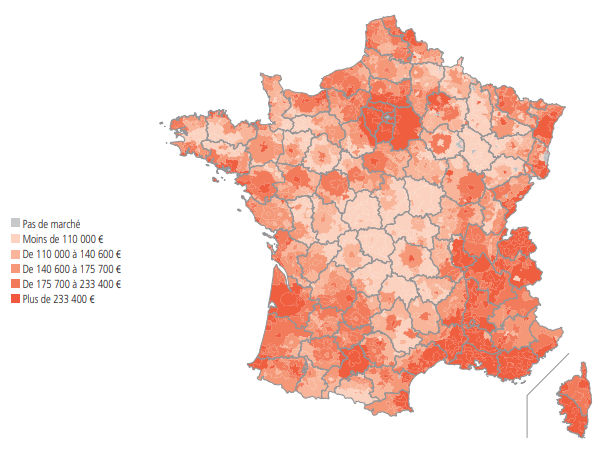

Moyenne nationale 2019 : 171 000 euros

(Source : Terres d’Europe-Scafr d’après Safer)

Le prix moyen est de 171 000 euros en 2019, en progression de 1,8 % par rapport à 2018. Cette augmentation est moindre que celle enregistrée par l’indice Notaires-Insee du prix des maisons anciennes, qui est de 2,6 % sur la même période. Cette différence peut s’expliquer par le fait que les maisons dont les projets de vente sont notifiés aux Safer sont situées hors des zones urbaines, où la progression des prix des logements est la plus forte.

La surface moyenne du lot est de 5 500 m² en 2019, quasiment inchangée par rapport à 2018 (- 0,7 %) et 2017.

4.3. Un marché de résidences principales et secondaires

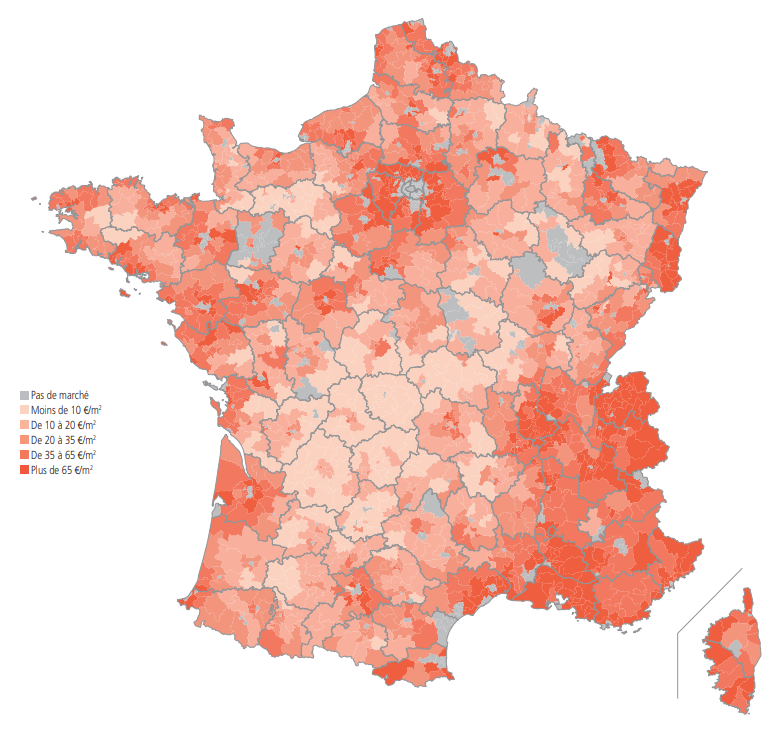

Moyenne nationale 2019 : 189 transactions/ 1 000 km²

(Source : Terres d’Europe-Scafr d’après Safer)

Les disparités géographiques du marché des maisons à la campagne perdurent d’année en année. Elles sont d’abord le reflet de la diversité des territoires : les secteurs bocagers de l’Ouest disposent par exemple d’un habitat traditionnel dispersé, propice à une offre abondante, tandis que l’habitat traditionnel regroupé des régions du Nord-Est y rend le marché structurellement étroit. A ce paramètre structurant vient se calquer la motivation des acquéreurs, qui peuvent chercher une résidence principale à proximité d’une agglomération – ils sont alors d’un âge inférieur à la moyenne nationale – ou une résidence secondaire dans un lieu riche en aménités (paysage, ensoleillement, isolement, …). Il en résulte un marché particulièrement actif dans les principaux bassins d’emploi (régions lyonnaise, lilloise), sur le littoral provençal et dans le Grand Ouest (Bretagne, Manche, Loire-Atlantique, Vendée).

5. Urbanisation : vers une accalmie de la consommation du foncier ?

Le marché de l’urbanisation correspond à des biens qui ont une origine ou une vocation agricole au moment de la vente. Il s’agit donc de la phase amont de la production immobilière, les terrains n’étant ni équipés, ni viabilisés, ni divisés en lots. Ce marché recouvre des ventes de biens non bâtis, mais aussi de biens déjà bâtis, destinés à être construits davantage ou à accueillir un nouvel usage urbain (équipements, infrastructures…). Il concerne :

– les terrains constructibles, en théorie non viabilisés, acquis par les personnes physiques et les personnes morales, dont les promoteurs et les collectivités. Ces biens ont vocation à être bâtis dans les trois ans après acquisition, par engagement de l’acquéreur ;

– les biens acquis en vue d’équipements collectifs industriels, artisanaux ou commerciaux, soit par le secteur public, soit par le secteur privé ;

– les emprises d’infrastructures (axes routiers et autoroutiers, lignes à grande vitesse, canaux) acquises par l’Etat, les collectivités ou des sociétés privées ;

– les carrières.

5.1. Les surfaces au plus bas depuis quatre ans, mais à un niveau qui reste élevé

Le marché des biens destinés à l’urbanisation représente 35 790 opérations, 30 900 ha et 5,1 milliards d’euros. Il est en progression par rapport à 2018 en nombre de transactions (+ 3 %) mais il se replie en valeur (- 1,5 %) et surtout en surface (- 3,6 %). Deux catégories d’acquéreurs enregistrent en effet des baisses : le secteur public, pour la troisième année, et les promoteurs privés, après leur forte hausse de 2018. Ce ralentissement intervient alors que les autorisations de construction de logements neufs, tout comme les constructions elles-mêmes, ont continué de diminuer jusqu’à la fin de l’année 2019 (source SDES-CGDD, nombre annuel de logements autorisés en France).

Le niveau enregistré en 2019 est le plus faible depuis 4 ans, 37 % inférieur au pic de 48 900 ha atteint en 2007, avant que l’éclatement de la crise financière et économique n’entraîne une longue décrue du marché. Il reste néanmoins largement supérieur au point bas de 2014 (23 600 ha). Surtout, il reste très éloigné de l’objectif 1.3 (9) du Plan biodiversité de juillet 2018, qui entend « limiter la consommation d’espaces naturels, agricoles et forestiers pour atteindre l’objectif de zéro artificialisation nette ».

5.2. La surface du lot constructible acquis par des particuliers stable depuis cinq ans

(Source : Terres d’Europe-Scafr d’après Safer)

Les années indiquées dans le graphique correspondent à la dernière année de la période triennale.

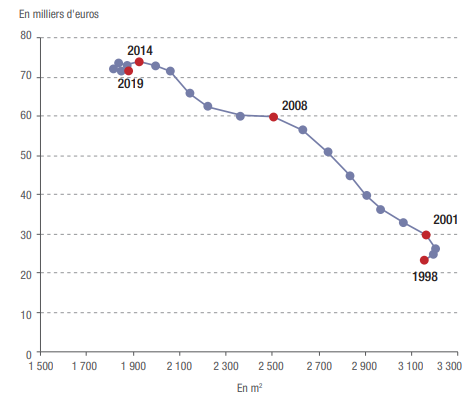

Depuis 2014, la surface du lot moyen constructible de moins de 1 ha acquis par des particuliers se situe autour de 1 900 m², tandis que le prix de ce lot moyen gravite autour de 72 000 euros. Cette zone de stabilité intervient après la diminution ininterrompue de la surface du lot moyen depuis 2001, qui s’est accompagnée en parallèle de l’augmentation du prix du lot moyen.

La surface du lot est influencée par la taille minimale permettant de rendre un terrain constructible : elle ne peut descendre en dessous d’un certain seuil, variable selon les communes et leurs documents d’urbanisme. Les 1 900 m² atteints pour la cinquième année semble correspondre à un plancher. La Loi ALUR (10) de 2014 a pourtant supprimé la surface minimale constructible mais elle semble pour l’instant insuffisante pour prolonger la diminution.

5.3. Le prix des terrains constructibles progresse dans le sillage du marché immobilier

Le prix global au mètre carré des terrains bruts, non bâtis, pour tous usages confondus liés à l’urbanisation, est de 15,10 euros/m² en 2019, soit une hausse de 9,6 % par rapport à 2018. Cette hausse s’explique notamment par l’augmentation de 2,4 % du prix des terrains constructibles de moins de 1 ha acquis par des particuliers, à 38,30 euros/m² (terrains non encore viabilisés), pour un lot moyen d’une valeur elle aussi en hausse (+ 2,1 %, 72 700 euros). Ces biens représentent 46 % des transactions non bâties du marché de l’urbanisation.

La hausse du prix au mètre carré pour ce type de bien est généralisée, touchant les couronnes périurbaines des grands pôles urbains (+ 8 % par rapport à 2018), les moyennes aires urbaines (+ 14,1 %), ainsi que les petites aires urbaines (+ 7,2 %).

(Source : Terres d’Europe-Scafr d’après Safer)

Les prix moyens les plus élevés s’observent à proximité des pôles urbains de Paris, Lyon, Marseille, Bordeaux, Nantes, Strasbourg ou Toulouse, à proximité des zones frontalières d’intérêt économique, où la demande résidentielle est forte, et le long de certains axes de communication (LGV et autoroutes), comme par exemple la vallée du Rhône. La faible disponibilité de terrains constructibles peut également expliquer les prix élevés dans les zones de relief et sur le littoral.

6. Espaces résidentiels et de loisirs non bâtis

Le marché des espaces résidentiels et de loisirs non bâtis concerne les parcelles libres non bâties acquises par des non-agriculteurs, urbains ou ruraux, dans le but d’améliorer le cadre de vie, de renforcer l’isolement et la tranquillité autour de la résidence ou d’y pratiquer une « agriculture de loisirs » (parcs à chevaux, potagers, petits élevages). Ce marché inclut aussi des biens destinés à une activité économique liée aux loisirs en milieu rural comme les campings.

Concernant le marché des espaces résidentiels et de loisirs non bâtis, 67 900 ventes sont à dénombrer en 2019, en hausse de 4,8 %. en moyenne. Le prix moyen se négocie 38 300 euros/ha, en baisse de 2 % par rapport à 2018, et 12 % en dessous du point bas de 2009 en valeur constante. La surface moyenne des lots est relativement faible, à 3 700 m². Pour autant, une partie de ces ventes peut contribuer au mitage de l’espace rural.

→ Pour aller plus loin

- La publication complète Le prix des terres – Analyse des marchés fonciers ruraux – mai 2020 peut être commandée ici.

- La synthèse et le communiqué de presse associés sont accessibles librement ici

- L’analyse spécifique du marché des forêts, réalisée en partenariat avec la Société Forestière de la Caisse des Dépôts, est téléchargeable librement ici.

Les Safer : Les missions et actions des Safer sont décrites dans l’article L-141-1 du Code rural et de la pêche maritime (CRPM) :

« [Les] sociétés d’aménagement foncier et d’établissement rural [contribuent], en milieu rural, à la mise en œuvre du volet foncier de la politique d’aménagement et de développement durable du territoire rural, dans le cadre des objectifs définis à l’article L. 111-2.

Elles ont pour mission d’améliorer les structures foncières par l’installation ou le maintien d’exploitants agricoles ou forestiers, par l’accroissement de la superficie de certaines exploitations agricoles ou forestières, par la mise en valeur des sols et, éventuellement, par l’aménagement et le remaniement parcellaires. Elles concourent à la diversité des paysages, à la protection des ressources naturelles et au maintien de la diversité biologique et, notamment, communiquent aux services de l’Etat, dans des conditions fixées par décret, les informations qu’elles détiennent sur l’évolution des prix et l’ampleur des changements de destination des terres agricoles. Elles assurent la transparence du marché foncier rural.

Pour la réalisation de leurs missions, [elles] peuvent acquérir, dans le but de les rétrocéder, des biens ruraux, des terres, des exploitations agricoles ou forestières ».

| Sigles et définitions | |

| AOP : Appellation d’origine protégée. | |

| CGDD: Commissariat général au développement durable. | |

| CGEDD : Conseil général de l’environnement et du développement durable. | |

| SAU : Surface agricole utilisée. | |

| SDES : Service de la donnée et des études statistiques du ministère de la Transition écologique. Ce service est rattaché au CGDD au sein du ministère. | |

| SRISE : Services régionaux de l’information statistique et économique. | |

| SSP : Service de la statistique et de la prospective (SSP). La collaboration concernant la valeur vénale des terres et des vignes est assurée avec le bureau des synthèses statistiques conjoncturelles. | |

| Terres d’Europe-Scafr : bureau d’études de la Fédération nationale des Safer. Il réalise des études relatives aux marchés fonciers ruraux, aux politiques foncières, à l’aménagement et à la gestion de l’espace rural. Il apporte également un appui technique aux Safer. |

(1) Personnes morales : elles regroupent les acquéreurs correspondant à des sociétés. Les personnes morales agricoles se décomposent en sociétés de portage du foncier et d’exploitation agricole. Les sociétés civiles immobilières et foncières agricoles (dédiées principalement à porter le foncier et l’immobilier agricole) : SCI agricole : société civile immobilière agricole ; GFA/GFF/GFR/GFV : groupement foncier agricole / forestier / rural / viticole ; Les sociétés d’exploitation agricole : GAEC : groupement agricole d’exploitation en commun : société de personnes impliquées dans l’exploitation ; EARL : exploitation agricole à responsabilité limitée : les associés exploitants doivent détenir plus de 50 % du capital de l’exploitation ; SCEA : société civile d’exploitation agricole : société de personnes qui ne sont pas obligatoirement exploitantes ; les sociétés commerciales, comme par exemple : les SA (société anonyme), SARL (société à responsabilité limitée, avec au moins deux associés), EURL (entreprise unipersonnelle à responsabilité limitée), ETA (entreprise de travaux agricoles), etc.

(2) Terres et prés libres : les terres et prés libres sont exploités par un exploitant-propriétaire. Ils ne sont pas soumis à un bail rural au moment de leur vente : ils sont « libres de bail ».

(3) Terres et prés loués : les terres et prés loués sont exploités par un fermier en place, locataire auprès d’un propriétaire foncier. Ils sont soumis à un bail rural au moment de leur vente.

(4) Rendement locatif brut : il est défini comme le rapport entre le loyer à l’hectare et le prix des terres et prés loués. Il s’agit d’un rendement avant fiscalité (taxe sur le foncier non bâti, qui peut être partiellement prise en charge par le fermier ; impôts sur les revenus fonciers).

(5) Le plafonnement des émoluments notaires est une mesure de la Loi no 2015-990 du 6 août 2015 pour la croissance, l’activité et l’égalité des chances économiques. Il est destiné à favoriser la vente des petites parcelles forestières. Il limite ces frais (10 %, minimum 90 euros) qui auparavant pouvaient représenter plusieurs fois la valeur du bien et constituer un obstacle à la vente.

(6) Les régions forestières sont fondées sur la partition écologique et forestière de la France métropolitaine de l’Institut national de l’information géographique et forestière (IGN) publiée en février 2011.

(7) Loi n° 2014-1170 du 13 octobre 2014 d’avenir pour l’agriculture, l’alimentation et la forêt.

(8) Unité géographique : à l’intérieur de chaque département, des unités géographiques sont créées par fusion des communes :

les espaces urbains et périurbains comprennent les communes des grands, moyens et petits pôles et de leurs couronnes, conformément à la nomenclature du zonage en aires urbaines de l’Insee (2010) ;

les espaces ruraux concernent les communes multipolarisées et les communes isolées, regroupées selon les périmètres des petites régions agricoles, conformément à la nomenclature du ministère de l’Agriculture.

(9) Objectif 1.3 du Plan biodiversité du 4 juillet 2018 : « Limiter la consommation d’espaces naturels, agricoles et forestiers pour atteindre l’objectif de zéro artificialisation nette ».

(10) Loi n° 2014-366 du 24 mars 2014 pour l’accès au logement et un urbanisme rénové.