À la date de cet article, les mises en œuvre effectives de la formule de dissociation foncier/bâti reposant sur le bail réel solidaire sont toutes placées dans le cadre des Offices Fonciers Solidaires institués par la loi ALUR. Elles relèvent donc d’une approche clairement située dans le champ du logement social. Leur montage financier repose sur des apports importants de fonds publics, sous forme de subventions directes ou indirectes pour la partie foncière[1]. L’innovation essentielle apportée par la formule dans l’esprit même de ses promoteurs n’est pas principalement financière. Elle est de conférer à ces subventions des effets qui ne se limitent pas au premier bénéficiaire, mais se retrouvent à chaque mutation sur le bâti et le droit d’usage qui lui est attaché. Le terme « sanctuarisation » a parfois été utilisé. Le poids des subventions dans le montage a comme contrepartie pour les bénéficiaires des conditions restrictives concernant la cession de leurs droits immobiliers, restrictions portant sur le prix et sur le choix des nouveaux acquéreurs. Évidemment, le volume de l’offre qui peut être placée dans ce cadre est plafonné par la capacité de la collectivité d’apporter les moyens nécessaires.

La proposition de loi du député Lagleize, votée en première lecture à l’Assemblée nationale en novembre 2019, a une toute autre ambition : elle vise à étendre ce mécanisme à un public plus large, et à des volumes susceptibles de peser sur le marché. Dans un contexte où l’on n’imagine pas que la collectivité publique augmente massivement les aides qu’elle apporte au logement, l’extension envisagée doit nécessairement reposer sur des mécanismes de financement susceptibles de s’inscrire dans ceux des marchés financiers et de gestion de l’épargne. Le projet de loi est muet sur ce point, mais le rapport qui l’a précédé évoque brièvement des innovations relevant de l’ingénierie financière avec des « prêts de très longue durée, jusqu’à 80 ans ». L’objet de cet article est de cerner les principales caractéristiques, modalités, ordres de grandeur des volumes des financement qui devraient être mobilisés pour atteindre les objectifs affichés.

Le principe général se conçoit aisément : Il repose sur la décomposition du prix total du logement, par hypothèse inchangé et s’inscrivant dans les conditions du marché immobilier, en deux parts :

-

une part financée par les ménages accédant à cette forme de propriété, avec les sources de financement classiques offertes par le marché pour ce type d’opération ;

-

une part financée par un organisme foncier spécialisé, désigné dans la suite de cette note par le terme OF, et bénéficiant lui-même, du fait de sa nature et de la sécurité reconnue de ses ressources, de conditions de financement plus favorables, en taux et en durée.

La solvabilisation recherchée pour le ménage bénéficiaire résulte alors de la différence qui apparaît entre la mensualité qu’il supporterait en finançant seul la totalité du prix aux conditions habituelles, et le total constitué par l’annuité restreinte qu’il supporte du fait de la part réduite qu’il finance selon les conditions courantes, complétée de la redevance, ou loyer foncier, qu’il verse à l’OF. On doit faire l’hypothèse que ce dernier a accès à des conditions de financement se traduisant par des annuités allégées[2].

L’objectif de ce mécanisme est de donner la faculté aux ménages d’acheter en zone tendue, dont beaucoup sont aujourd’hui exclus par le prix. Son accomplissement est mesuré par le « taux de solvabilisation« , c’est-à-dire la réduction d’annuité pour le ménage acquéreur rapportée à l’annuité qu’il aurait supportée sans l’intervention de l’OF. C’est donc ce taux de solvabilisation qui est ici décrit, en fonction des paramètres qui le font varier, et qui sont les suivants.

-

Le taux et durée des financements proposés aux accédants. Les résultats ci-dessous reposent sur l’hypothèse que l’emprunt qui doit être souscrit par le ménage acquéreur est d’une durée de 25 ans et le taux d’intérêt de 1,5%, conditions moyennes observées dans les 12 derniers mois.

-

L’apport personnel. On retient un taux d’apport personnel de 10% du montant total de l’acquisition. C’est un niveau d’apport très inférieur à la moyenne des financements observés, moyenne qui dépasse 25%. On doit cependant garder à l’esprit que les ménages ciblés par cette innovation sont plutôt les primo-accédants, et parmi eux ceux qui ne disposent que d’une épargne préalable réduite.

-

Les conditions de financement de la part souscrite par l’OF. On fait l’hypothèse (optimiste ?) que l’OF, par son statut et la qualité de la contrepartie qu’il propose, se finance à un meilleur taux que l’accédant, soit 1%/an. La durée devient alors la variable décisive, et le calcul présenté explore toutes les durées, même les plus inhabituelles, que l’on peut envisager.

-

Les frais généraux de l’OF. Même en simplifiant sa gestion, beaucoup moins complexe que celle d’un bailleur social, l’OF devra collecter des loyers fonciers et gérer ses propres financements. Ses charges non financières peuvent être très réduites, puisqu’elles ne comportent ni entretien, ni impôts fonciers ni aucune participation aux charge liées au logement. A ce stade on fait l’hypothèse rustique que l’OF trouve son équilibre en répercutant dans les loyers fonciers la charge de ses propres annuités majorée de 10%.

-

La part de l’investissement total prise en charge par l’OF détermine les proportions des deux sources de financement. Poser qu’elle correspond au prix du foncier n’est pas suffisamment précis, car la détermination de cette part foncière implique des définitions et conventions qui la font fortement varier -comment répartit-on les taxes et frais indirects liés à la construction ? Elle est en outre très différente selon les marchés immobiliers. A convention de répartition identique son poids peut varier de 1 à 3. L’analyse présentée ici n’est pas normative mais, s’intéressant aux effets solvabilisateurs, elle considère plutôt la “quote-part de l’OF”, définie comme la part du prix total que ce dernier apporte. Les résultats ci-dessous explorent les différentes hypothèses que l’on peut faire pour cette quote-part de l’OF, de 25% à 50%.

Avec ces définitions et hypothèses on peut successivement calculer, en pourcentage du prix total du bien immobilier concerné, les annuités d’emprunt à supporter par l’acquéreur selon qu’il y a ou non intervention de l’OF, le loyer qu’il doit verser à l’OF si ce dernier intervient, le total de sa charge annuelle dans ce cas, la différence avec l’annuité sans intervention de l’OF et dès lors le taux de solvabilisation défini au début.

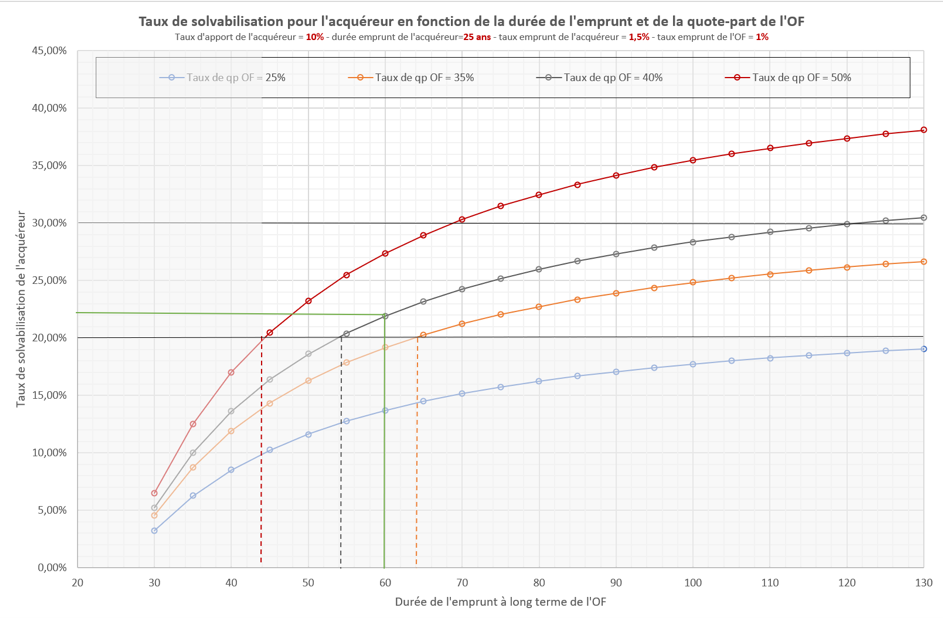

Les résultats de ces calculs sont représentés par le graphique suivant :

Source : calcul des auteurs sur la base des formules courantes de prêts à annuités constantes

Lecture : Si la quote-part de l’OF est de 40% et la durée de son financement de 60 ans, alors le taux de solvabilisation est de 22%.

La lecture de ce graphique doit se faire en gardant à l’esprit une contrainte essentielle : pour répondre aux objectifs qu’elle se propose, l’innovation étudiée ne peut pas se limiter à améliorer à la marge les conditions de financement en secteur tendu, mais doit permettre à des ménages aujourd’hui écartés de ces marchés de se porter acquéreurs selon la nouvelle formule. En conséquence, ne peuvent être considérés que des taux de solvabilisation répondant à cette contrainte. 20% est certainement un strict minimum. Pour cette valeur, on peut d’ailleurs se demander si les acquéreurs accepteraient une forme de propriété diminuée en contrepartie d’un avantage aussi faible.

Avec ce seuil bas de 20%, une première conclusion s’impose : la quote-part de l’OF, c’est-à-dire la part de son apport dans le prix total doit impérativement dépasser 30%. La courbe correspondant à une quote-part de 25% (la courbe bleue sur le graphique) ne permet pas que le taux de solvabilisation atteigne 20%. Les durées du financement à long terme, pour les quotes-parts de 35%, 40% et 50% (les courbes orange, noire et rouge) atteignent ce seuil à la condition de durées de financement comprises entre 45 et 65 ans.

Si on considère que le taux de solvabilisation à atteindre doit être plus élevé, par exemple 30% (valeur mieux adaptée au regard des objectifs poursuivis), il faut que la quote-part de l’OF soit supérieure à 40% et que les durées de financement de l’OF se situent dans la plage de 70 à 120 ans !

Ce coup de projecteur montre que la mise en œuvre à grande échelle du mécanisme de dissociation foncier/bâti, hors subventions publiques, et avec l’objectif d’atteindre des taux de solvabilisation à hauteur de l’objectif poursuivi (25 à 30%) ne peut se concevoir que si l’OF a accès à des financements combinant des conditions très exigeantes :

-

Ils doivent porter sur des masses financières très importantes : 40% à 50% du prix de marché des logements concernés. Par exemple, pour des logements de taille moyenne – 70 m² de 160.000 € par logement dans la partie centrale d’une métropole de province à plus de 300.000 € au cœur de l’agglomération parisienne.

-

Ils doivent être de très longues durées, dépassant 60 ans, donc inconnues dans le paysage financier contemporain.

-

Leur taux d’intérêt doit correspondre à ceux que peuvent obtenir les ménages les plus solvables, mais que l’on n’observe que sur des durées beaucoup plus courtes (25 ans en ce moment).

Ce constat donne la mesure des difficultés à surmonter par les promoteurs de ce projet. Faute d’y parvenir, le système restera dépendant de financements désintéressés et militants, qu’ils aient la forme de subventions ou d’apports fonciers à des prix inférieurs à ceux du marché, dont la justification restera problématique compte tenu du profil social des bénéficiaires (vraisemblablement classe moyenne tendance supérieure), et donc pour des volumes restreints.

Une recherche en vue de cependant mobiliser de l’épargne privée à cette fin devrait s’appuyer sur les caractères particuliers des ressources que l’OF pourrait consacrer au service de sa dette :

-

La longue durée des baux, jusqu’ à 99 ans, et surtout leur caractère rechargeable, confère au flux de loyers fonciers une durée illimitée, un revenu potentiellement perpétuel, pour autant que cet adjectif ait un sens dans le champ économique.

-

Le poids de ces loyers est faible dans le budget de ceux qui ont à le payer, autour de 0,6% par an de la valeur du logement, ou 25% du loyer de marché, ce qui limite le risque d’impayés.

-

Ce risque est plus encore écarté par la sanction juridique d’un défaut de paiement du loyer, le transfert du logement en pleine propriété au bailleur. C’est donc très dissuasif, la solution toujours préférable pour le preneur en difficulté, ses ayant-droits et/ou créanciers hypothécaires restant toujours la vente des droits à prix réduits à un nouveau preneur qui assume la charge du loyer, et donc la continuité de la ressource de l’OF.

-

A la différence d’un propriétaire immobilier “classique”, l’OF est exempt des charges d’entretien et de renouvellement du bâti, de même des taxes foncières. Ses charges, en dehors de celle du service de sa dette, se limitent à la gestion de ses contrats.

-

Enfin, et c’est essentiel, les loyers fonciers, et donc les ressources de l’OF, sont indexés. La question du choix de l’indice reste ouverte mais le principe est acquis.

Il s’agit donc de ressources assurées dans la continuité, de très forte sûreté, et indexées. Ceci pourrait permettre à l’OF de servir des emprunts de très longues durées et selon des mécanismes d’annuités indexées (mécanisme qui n’a rien de commun avec les prêts à taux indexés). La valeur des titres de créance sur le marché secondaire serait dès lors stable et elle-même indexée. Ce type de produit financier n’existe pas à ce jour dans la gamme de ce que le marché propose aux épargnants, mais reste théoriquement concevable. La mise en œuvre effective impliquerait dans le champ financier des innovations radicales d’ordre juridique et fiscal, venant s’ajouter à celles, déjà considérables, que la dissociation du foncier et du bâti appelle au plan du droit civil.

—