La hausse des prix de l’immobilier qu’a connu la France de la fin des années 90 à la crise de 2008 continue d’intriguer, voire de fasciner. Tant les propriétaires qui avaient déjà fini de rembourser leurs prêts et qui ont vu avec bonheur la valeur de leur patrimoine presque doubler que les candidats à l’accession qui ont été contraints de renoncer à leur projet immobilier face au « mur de la pierre », sans évoquer les économistes qui n’ont pas fini de disserter sur la possible présence d’une bulle. Nous disposons d’un recul plus important aujourd’hui pour interpréter cette hausse sans précédent qui a surpris les pouvoirs publics, 7 ans après le krach financier déclenché par la faillite de Lehmann Brothers. Nous comptons nous appuyer sur le fait que cette envolée des prix n’a pas été un phénomène essentiellement français, loin s’en faut, pour tenter de dégager des éléments d’explication. Dans une première partie, nous replaçons la hausse française dans le contexte international en montrant qu’elle n’a pas été singulière. Si exceptionnalité française il y a, il faut aller la chercher dans l’évolution des prix immobiliers au niveau agrégé depuis la crise de 2008 et elle appelle sans doute une explication s’appuyant sur des paramètres nationaux. Un panorama des politiques publiques permettant de réguler les prix de l’immobilier termine l’exposé. Par prix immobiliers, nous entendons les prix immobiliers dans l’ancien, qui entretiennent bien évidemment des relations avec les prix dans le neuf. Dans une certaine mesure, cet article actualise et prolonge les réflexions sur l’inflation immobilière et les instruments dont disposent les pouvoirs publiques pour y remédier contenus dans la note du Conseil d’analyse économique produite avec Étienne Wasmer 1.

Le contexte international

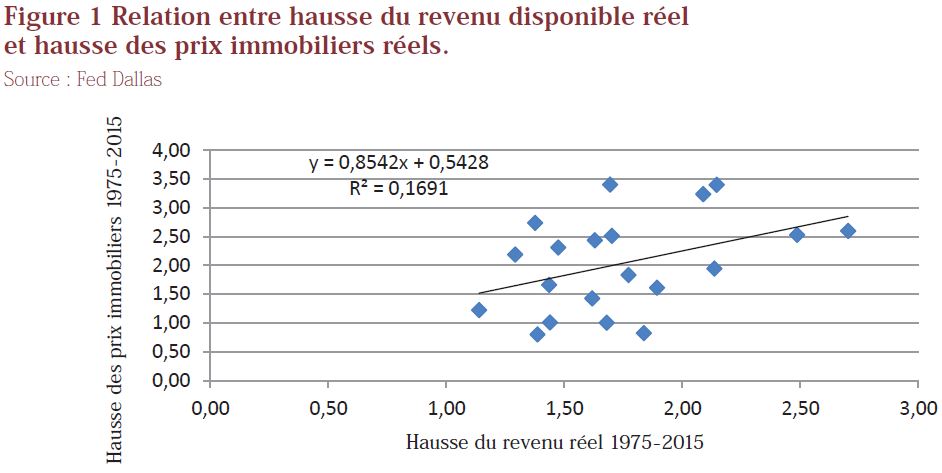

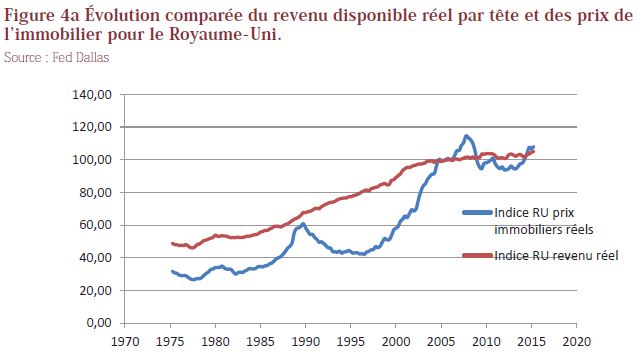

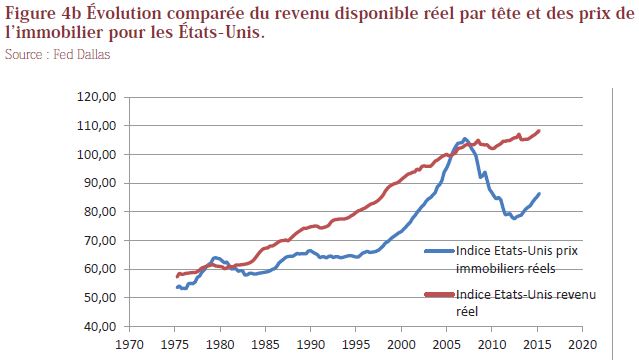

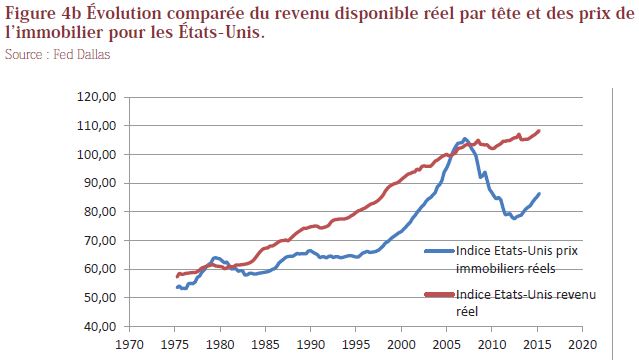

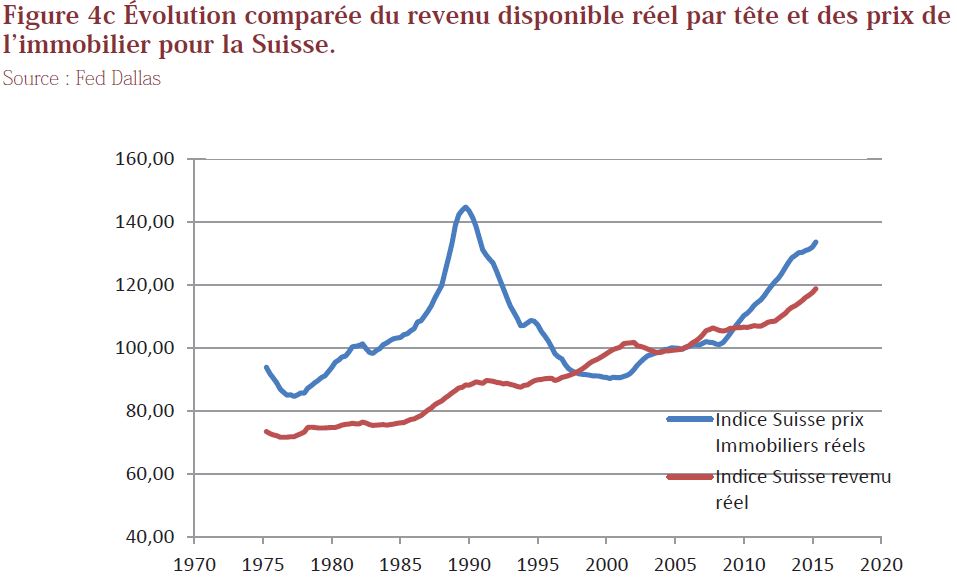

Les théories les plus simples sont évidemment les plus populaires, comme en témoigne le succès phénoménal de l’ouvrage de Thomas Piketty consacré au capital au XXIe siècle. Une démarche scientifique efficace commande aussi de procéder par étudier le pouvoir prédictif de la théorie la plus simple avant de lui substituer une théorie plus compliquée. En l’occurrence, énoncer que le prix de l’immobilier doit évoluer comme le revenu national constitue la théorie la plus élémentaire. C’est le sens des comparaisons statistiques établies sur longue période par Jacques Friggit pour la France 2. Il est assez compréhensible que l’évolution du revenu national doive jouer un rôle essentiel dans l’évolution des prix immobiliers. Toute hausse du revenu national doit forcément se retrouver soit en hausse de consommation, soit en hausse de l’épargne. La relative constance de la proportion moyenne à épargner au cours du temps est l’une des lois les mieux établies de la macro-économie. Cette épargne supplémentaire se dirige chaque année soit vers le financement des projets immobiliers des ménages, soit vers une augmentation de l’épargne financière qui, via une intermédiation plus ou moins prononcée de la part des institutions financières, finance le reste de l’économie, c’est-à-dire le besoin de financement des entreprises et des collectivités publiques. En conséquence, il est naturel qu’un accroissement de revenu se retrouve dans un surcroît de demande immobilière qui peut alors être assouvie de deux façons non exclusives : soit une augmentation de la quantité ou de la qualité du logement soit, si l’offre de logement est insuffisamment élastique par au prix, une hausse des prix immobiliers. Le mécanisme de transmission est donc parfaitement compris et il est cette relation testée économétriquement sur les données d’indice de prix immobiliers réunies par la Banque de Réserve fédérale à Dallas 3 sur une vingtaine de pays de l’OCDE est effectivement valide sur les 40 dernières années (voir figure 1). Les indices de revenu disponible par tête et les indices de prix immobiliers sont déflatés.

La série des prix immobiliers doit être regardée avec circonspection pour les années les plus lointaines. De plus, Il est loin d’être évident que la correction pour le gain de qualité du logement soit effectivement apportée pour tous les indices nationaux, comme cela peut être le cas pour la série des prix immobiliers aux États-Unis avec l’indice de Case et Shiller basé sur des séries de ventes répétées. Néanmoins, la relation est claire, un gain d’un point d’indice de revenu se traduit par une hausse légèrement inférieure de 0,85 point d’indice de prix du logement. Le second message est que la relation est loin d’être complètement mécanique et que seul 17 % de la variance des prix est expliquée par la variance du revenu. D’autres variables doivent donc jouer en complément et le modèle simple de Friggit est trop rudimentaire. À supposer qu’il fût vrai dans des périodes éloignées dans le temps, il doit être remisé par des modèles plus sophistiqués. Néanmoins, avec toutes les réserves d’usage, une dizaine de pays ont une évolution des prix immobiliers en ligne avec l’évolution de leur revenu réel (dans une fourchette de plus ou moins 20 % sur 40 ans). Il s’agit de l’Australie, de la Belgique, de la Suisse, du Danemark, de la Finlande, de la Norvège, de la Suède, des États-Unis, de l’Afrique du Sud, et d’Israël. Les pays européens sont réputés selon une étude de l’OCDE comme des pays où l’offre est inélastique au prix. Cinq pays européens figurent cependant dans cette liste, dont trois pays nordiques, il est vrai, peu densément peuplés. La France (avec une hausse des prix des logements de 50 % supérieure à celle du revenu national sur la période 1975-2015) fait partie des six pays pour lesquels la hausse du marché immobilier dépasse de loin la hausse du revenu national et bizarrement ces pays ne sont pas distribués au hasard. Il s’agit du Royaume-Uni (60 %), de l’Irlande (55 %), du Canada (50 %), de la Nouvelle-Zélande (57 %), et des Pays-Bas (70 %). Ce sont tous des pays, y compris la France, liés à la Grande-Bretagne 4 soit par des liens culturels forts, soit par des liens touristiques. Le lien bancaire par exemple en termes de pratique de crédit hypothécaire, ou en termes de liens capitalistiques doit être étudié de plus près. L’exubérance immobilière sur longue période, semble donc n’affecter que certains pays. Les pays au contraire en déflation immobilière sont le Japon, l’Allemagne, l’Espagne et l’Italie. Bien évidemment, le point de départ de 1975 est totalement arbitraire. Il est possible que ces pays aient connu une inflation immobilière avant cette date.

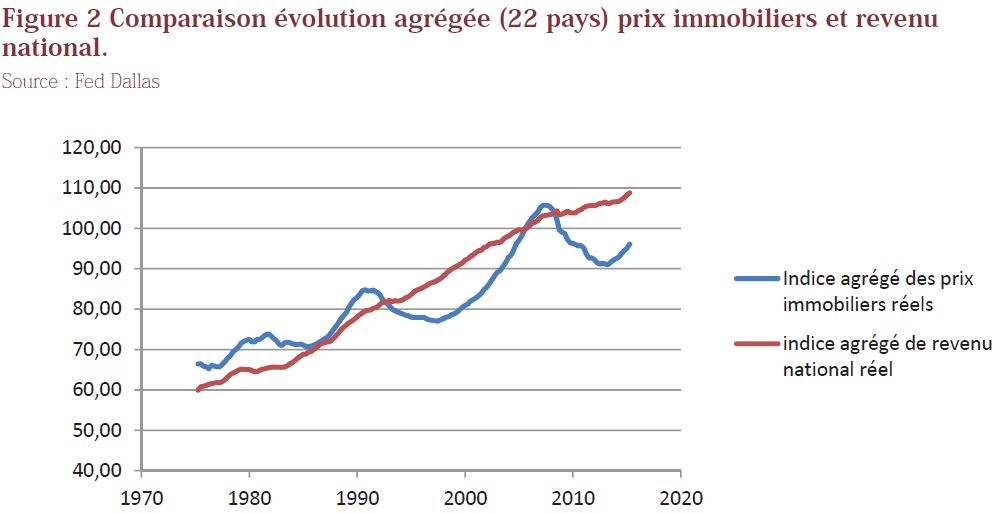

La même source livre une évolution agrégée des prix immobiliers (pondérée par le poids du PIB en parité de pouvoir d’achat) que l’on peut comparer à l’évolution du revenu national pondérée de la même façon.

On distingue 3 périodes d’exubérance immobilière sur l’échantillon des 22 pays. Une première phase après le premier choc pétrolier, un seconde plus importante qui se développe à la fin des années 80 avant de se contracter au début de la décennie suivante, et enfin la dernière qui s’enclenche à la fin des années 90 et qui dure une dizaine d’années jusqu’à la grande crise financière. Trois enseignements semblent se dégager du graphique. Les prix immobiliers sont cycliques alors même que la période précédant la crise financière avait été une période où le cycle économique avait été en très grande partie éliminé par le pilotage macroéconomie. Les booms immobiliers semblent de plus en plus importants, ce qui prouve un défaut majeur de régulation. Depuis 2013, une phase de hausse est ré-enclenchée. Les autorités chargées de la coordination du pilotage macro-économique et monétaire au niveau mondial (G8, G20) doivent se préoccuper de cette question, de manière à ce que la prochaine bulle immobilière soit sous contrôle.

Nous allons maintenant procéder à une comparaison de l’évolution des mêmes indicateurs pour la France à celle de trois pays intéressants à divers titres, les États- Unis, la Suisse et la Grande-Bretagne. Ces trois pays ont des banques centrales indépendantes qui ont mené au cours des années passées des politiques très différentes en matière d’inflation. Une politique très restrictive en Suisse, beaucoup plus accommodante au Royaume-Uni et aux États-Unis et particulièrement dans ce premier pays. D’autre part, le taux de propriétaires est beaucoup plus bas en Suisse (44 %) qu’au Royaume-Uni et aux États-Unis (65 %).

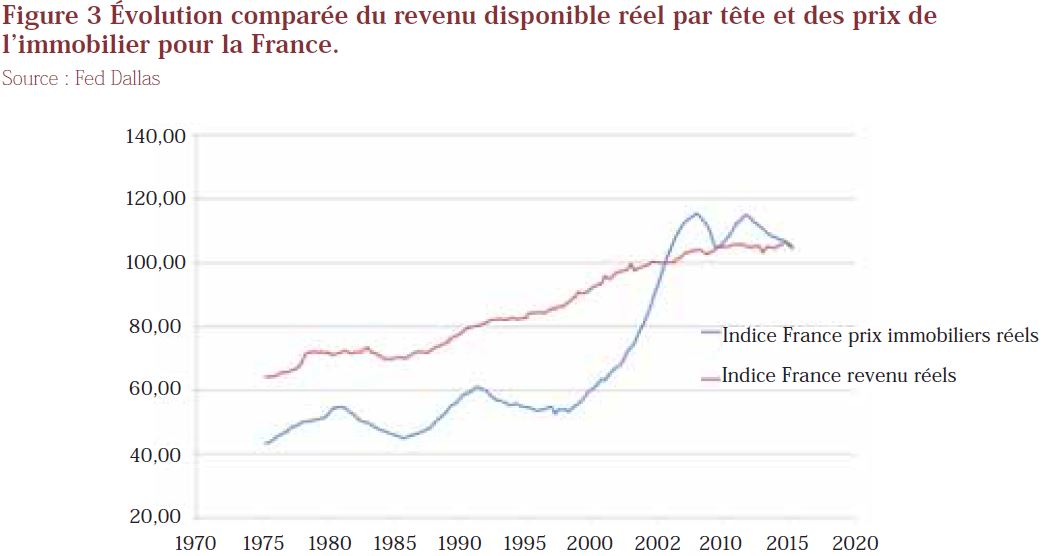

La France n’a connu les deux premières effervescences immobilières que d’une façon très amortie. En revanche la grande hausse immobilière autour des années 2000 s’inscrit dans un contexte mondial et son cycle immobilier semble clairement en phase avec le cycle en vigueur au Royaume-Uni et aux États-Unis, comme plus généralement dans le monde développé. En revanche, la Suisse semble désynchronisée puisqu’elle n’a pas connu de grande inflation dans la période fin des années 1990 jusqu’en 2008. Toutefois, la Suisse et les États-Unis partagent la caractéristique d’avoir réussi à juguler leur grande bulle respective, pour la Suisse au début des années 90, et les États-Unis depuis 2006. Clairement le pays dont l’évolution est la plus proche de l’évolution française est le Royaume-Uni, avec une bulle qui n’est pas retombée depuis la chute de Lehmann Brothers. Cependant, la France semble unique avec son évolution en dos de chameau depuis 2006. Une baisse immobilière s’enclenche bien de 2008 à 2010 mais elle fait place à un revirement singulier dès 2010 – que ne connaît aucun autre pays – puisqu’en 2012 la baisse est effacée et l’indice retrouve son niveau de 2010. Ensuite la baisse est enclenchée et la baisse réelle est de 8,5 % en trois ans, ce qui n’est pas négligeable, sans être très impressionnant au regard de ce qu’ont connu d’autres pays. Comprendre la singularité de l’évolution en dos de chameau depuis 2008 est le but de notre développement suivant.

L’évolution depuis 2008

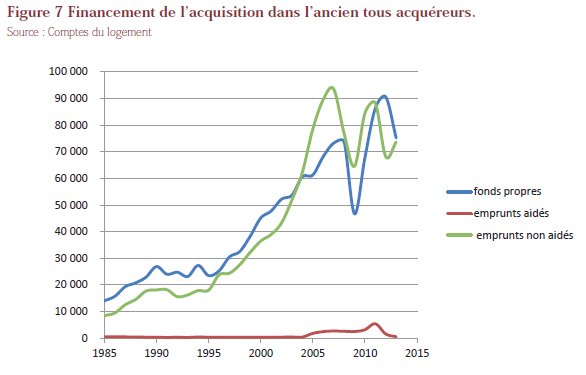

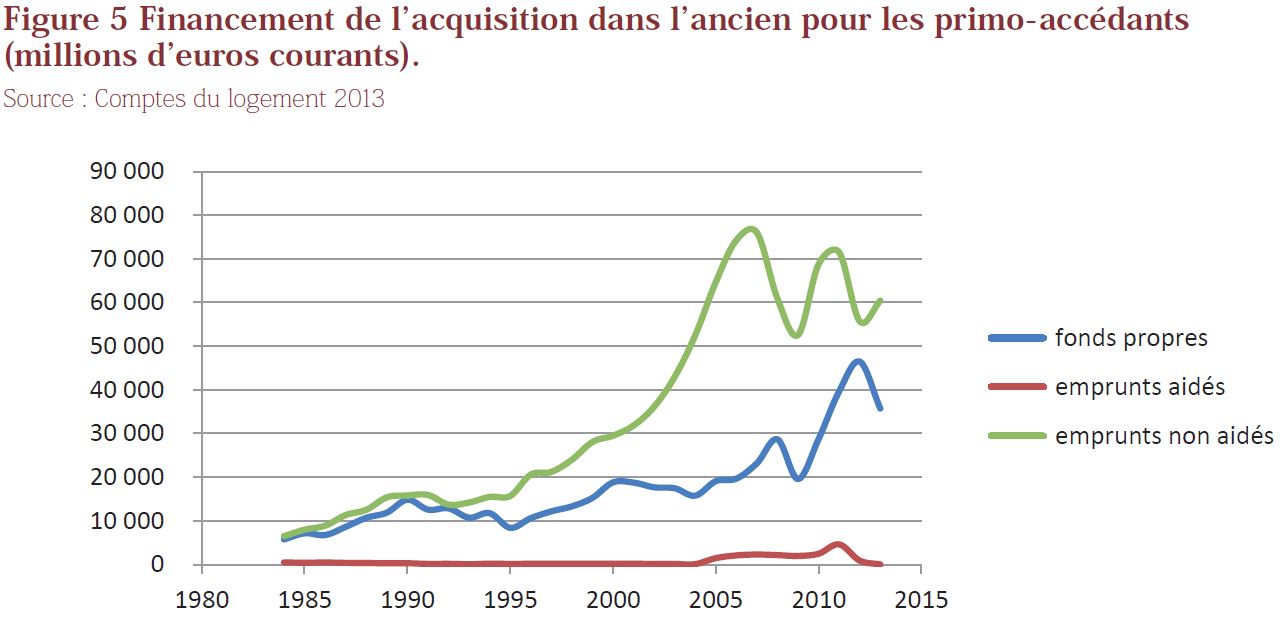

Pour ce faire, nous interrogeons l’évolution des concours des établissements de crédit et des pouvoirs publics au financement de l’activité immobilière depuis 2008. Nous nous focalisons sur le financement de l’acquisition dans l’ancien, puisque c’est l’indice de prix dans l’ancien dont nous cherchons à comprendre l’évolution. Nous étudions d’abord l’évolution du financement pour les primo-accédants qui représentent les 2/3 du marché avant d’étudier les sources de financement pour les autres acquéreurs (cf. figure 5).

Les aides directes de l’État à ce type d’acquisition ne représentent presque rien (38 millions d’euros en 2013) et d’ailleurs on se demande pourquoi elles existent encore. Le graphique 5 est très éclairant sur les responsabilités des uns et des autres dans le développement de la bulle immobilière. Jusqu’à 2004, les emprunts aidés sont négligeables. Il reste alors deux types de financement en lice, les capitaux propres ou le crédit bancaire. Et là, surprise, de 2000 à 2006 les ménages primo-accédants n’augmentent pas leurs concours qui plafonnent un peu en dessous de 20 milliards d’euros, c’est-àdire qu’ils baissent en euro constant ! Les ménages français gardaient la tête froide. Ils n’engageaient pas plus leurs économies dans l’acquisition dans l’ancien. En revanche que dire du comportement du système bancaire et de la complète inaction du régulateur qui laisse augmenter le crédit bancaire immobilier par un facteur de 2,6 en 6 ans ! Que pouvait faire d’autre le marché immobilier que de flamber dans ces conditions ? Aucune offre ne serait assez élastique pour absorber une telle quantité d’argent supplémentaire. Le marché immobilier américain se retourne dès 2006. Le robinet bancaire reste sur un plateau de 2006 à 2007 mais les ménages français primo-accédants mettent plus d’argent sur la table, 40 % de plus en deux ans, commençant sans doute à croire vraiment à des lendemains qui chantent. Le robinet bancaire se tarit en 2008-2009 et les ménages primo-accédants accusent le coup en 2009.

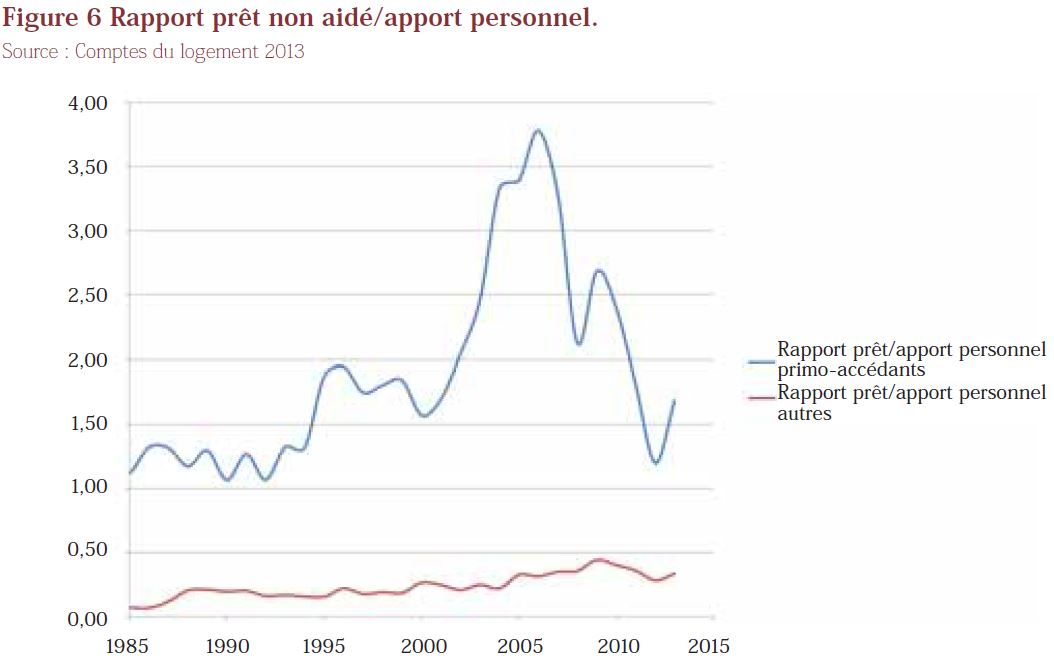

Le développement de la bulle sur la décennie 2000 n’a été possible que par le comportement exubérant des établissements de crédit et des autorités tutelles. Il reste à comprendre la deuxième bosse du chameau, le rebond du marché immobilier dès 2010. Et là, surprise, les responsabilités s’inversent. Clairement, les ménages français effrayés par la crise de l’euro se réfugient dans le placement pierre, mais comme l’indique la figure 6, les banques sont maintenant plus sur la réserve et le coefficient de prêt (le rapport prêt sur fonds propre) revient à des valeurs inconnues depuis le début des années 1990, un peu au-delà de 1. Le durcissement des règles en matière de fonds propre a joué tout son rôle.

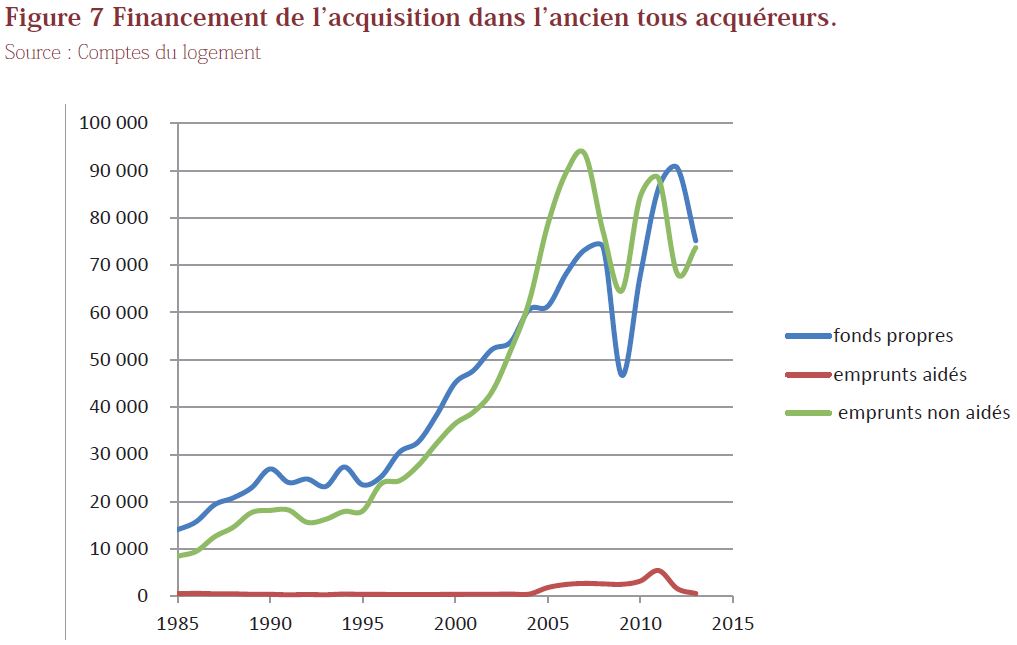

Il reste à examiner le comportement des autres acquéreurs, qu’ils soient propriétaires physiques non accédants (résidence secondaire, propriétaires bailleurs) ou les bailleurs sociaux. Le coefficient de prêt (figure 6) reste modeste au regard de celui des primoaccédants. Il atteint cependant 44 % en 2008, alors qu’il n’était que de 7 % en 1985. Au total, si l’on cumule les financements pour tous les types d’acquéreurs, les responsabilités en termes d’exubérance semblent plus partagées comme l’indique la figure 7. Les acquéreurs autres que les primo-accédants n’ont pas cessé depuis 1995 d’alimenter d’une manière croissante le marché secondaire du logement. Toutefois, le comportement des établissements de crédit amplifie le mouvement au lieu de le freiner comme en témoigne le changement de pente de la courbe du financement bancaire à partir de 2002. Maintenant, pour ce qui est de la reprise en 2010, les banques ont clairement précédé d’un an le retour des acquéreurs qui ont vu dans la pierre un placement refuge au moment de la crise de l’euro. Les dispositifs de prêts aidés ont joué un rôle modeste quantitativement mais peut-être important en terme de message dans la reprise de 2010, marquant là l’empreinte des pouvoirs publics.

Quels sont les leviers d’action pour les pouvoirs publics ?

Les prix immobiliers dans l’ancien résultent d’un équilibre en termes d’offre et de demande. Influencer sur les prix commande d’agir à la fois sur la demande et l’offre immobilière. Il convient d’une part de lisser l’évolution de la demande immobilière et le seul canal efficace nous semble être d’adopter une politique contra-cyclique dans l’octroi de crédit pour l’acquisition dans l’ancien de la part des acquéreurs à l’exclusion sans doute des primo-accédants. Et d’autre part, il faut essayer de rendre l’offre immobilière plus élastique, en agissant sur la politique foncière et la réglementation en matière d’urbanisme, et en intensifiant le développement du transport public dans les grandes agglomérations.

Lisser l’évolution de la demande

Les économistes s’accordent sur le fait que l’immobilier, comme tout actif, peut être sujet à des phénomènes de bulle. Le dévelop pement de celles-ci est intrinsèquement lié au fait que tout acquéreur d’un actif doit anticiper la valeur de revente de celui-ci au cours des périodes futures. La question de la formation des anticipations est assez compliquée et des modèles assez sophistiqués tentent d’en rendre compte. La compréhension de l’évolution passée et l’interprétation de signaux concernant les valeurs actuelles et futures constituent les ingrédients des phénomènes d’anticipation. Le point fondamental est la coordination des anticipations entre des acheteurs (ou des vendeurs) qui se comportent d’une manière non coopérative. Les phénomènes de cascade informationnelle sont caractérisés par la présence de points de retournement (tipping points) où les agents se coordonnent d’une manière implicite sur une anticipation de hausse ou de baisse. Comme l’a diagnostiqué Robert Shiller (2006) 5 pour les marchés immobiliers, un phénomène d’exubérance peut se déclencher plus ou moins nourri au départ par des informations sur les fondamentaux économiques mais qui ensuite persiste pendant un certain temps uniquement par un phénomène d’auto-entretien. Nous éviterons de qualifier ce type d’exubérance d’irrationnelle, du fait même qu’un décrochement des anticipations par rapport aux fondamentaux n’a rien d’irrationnel comme l’a bien expliqué Keynes. L’important sur un marché d’actifs est de bien comprendre le comportement de coordination des anticipations des acteurs du marché. Tant que les autres acteurs agissent comme s’ils pensaient que la hausse était crédible, un acteur résiduel a intérêt à faire de même, jusqu’au retournement du marché qui sera violent car tout le monde révisera ses anticipations en même temps.

Pour l’instant les économistes et les chercheurs en sciences sociales n’ont pas trouvé de moyens de contrer dans l’oeuf le déclenchement d’une bulle immobilière. En revanche, la réflexion s’est orientée sur les possibilités pour les pouvoirs publics de freiner le développement d’une bulle, et en cette matière, le comportement des établissements de crédit est clé. En abreuvant ou en asséchant le marché du crédit immobilier en fonction de leur compréhension de l’évolution des moyens financiers que les ménages semblent prêts à consentir à l’acquisition dans l’ancien, les banques alimentent ou au contraire contrecarrent la bulle immobilière. D’une manière continuelle, les ménages réalisent des arbitrages entre leurs différents actifs. Ils consacrent à l’acquisition immobilière une partie de leur épargne nouvelle et une fraction de leur capital financier. Par-là, transite l’effet de toute valorisation d’actifs financiers. Une hausse des rendements ou une valorisation boursière peut amener des ménages à vouloir reporter une partie de ce surcroit de richesse financière sur des placements immobiliers.

Les autorités monétaires nationales, dans notre pays la Banque de France, doivent adopter des règles prudentielles adéquates afin de limiter le robinet bancaire quand des liquidités arrivent en trop grand nombre sur le marché immobilier. Par exemple, elles pourraient augmenter leur ratio prudentiel (de réserve obligatoire) sur les créances immobilières détenues par les banques. Toutefois, une telle politique indiscriminée, sans doute efficace sur le plan macro-économique, risque de priver d’accès au crédit ceux qui ont le moins de capitaux propres, les jeunes ménages primo-accédants. Les conséquences redistributives d’une telle politique restrictive d’accès au crédit risquent d’être régressives.

En fait, une politique plus spécifique a toutes les chances d’être plus efficace sans présenter ces conséquences redistributives néfastes. Elle consisterait à assécher le crédit immobilier uniquement pour l’achat dans l’ancien de la part de tous les acquéreurs, à l’exclusion des primo-accédants pour leur résidence principale. Il suffirait pour la Banque de France de connaître l’évolution de l’apport personnel dans l’acquisition de logement d’occasion de la part de ménages déjà propriétaires et d’exiger le respect d’un ratio de fonds propres de la banque pour ce type de crédit. Ce ratio évoluerait en sens inverse de la hausse des prix de l’immobilier. La question de l’accès au crédit pour l’achat dans l’ancien est d’ailleurs une question intrigante en soi. Imagine-t-on une banque accorder un crédit pour acheter un tableau de Picasso sur 20 ans ? Une différence avec un logement est que le tableau de Picasso ne dégage pas normalement de rente, quoique l’on puisse imaginer que son propriétaire le loue à des musées ou à des expositions. Le crédit bancaire accordé pour l’acquisition d’actifs existants peut être à bon droit accusé de nourrir une bulle spéculative. Notre idée serait donc de réduire l’effet de levier ou de le réduire très fortement pour ceux qui ont déjà une résidence principale quand il y a eu un afflux de capitaux propres des ménages. Ce type d’outil constitue un moyen sans doute également pour augmenter la diffusion de la propriété et éviter sa concentration en un trop petit nombre de mains. Cet objectif serait atteint directement par la limitation du levier bancaire pour les ménages les plus aisés et indirectement par le lissage des phénomènes haussiers. Ce type de politique macro-prudentielle s’inspire de celle adoptée sur les marchés des actions où, dans les phases très spéculatives, les autorités de marché interdisent les ventes ou les achats à découvert financés à crédit.

Rendre l’offre plus élastique

Nos propositions pour rendre l’offre plus élastique sont plus classiques et ont déjà été énoncées par un grand nombre d’auteurs, dont nous-mêmes. D’une part, il faut réfléchir au bon échelon local pour accorder le permis de construire et d’une façon plus générale pour toute la politique d’urbanisme. Dans toutes les zones urbaines recouvrant plusieurs communes, ce type de politique doit être l’apanage de la structure d’intercommunalité. Un pas important a été fait dans cette direction dans la loi ALUR et le gouvernement est allé aussi loin qu’il a pu, freiné au maximum par une grande partie des élus locaux qui occupait en même temps des fonctions de parlementaires. Il faut espérer que les métropoles vont vraiment se saisir de ce pouvoir, en particulier la métropole du Grand Paris. Tout renoncement dans cette direction marquerait un recul de l’intérêt général.

Une fois que les effets externes ont été internalisés au niveau de l’agglomération, il faut encore se demander comment gérer le foncier au niveau de l’intercommunalité. Normalement le foncier avant viabilisation à la frange périurbaine ne devrait pas être plus cher que le foncier agricole. Une fois que ce foncier agricole est décrété zone constructible, sa valeur peut augmenter d’un facteur 10 ou 100. Il faut donc renverser l’ordre des opérations.

“ En rendant public un plan d’urbanisme avant l’acquisition foncière, on donne ipso facto un pouvoir de monopole aux détenteurs du foncier…”

Un opérateur foncier devrait pouvoir acheter des terres agricoles en mettant en concurrence les propriétaires, et ensuite seulement faire un plan d’occupation des sols. Non le contraire. En rendant public un plan d’urbanisme avant l’acquisition foncière, on donne ipso facto un pouvoir de monopole aux détenteurs du foncier classé en zone constructible qui céderont dès lors leur terrain au prix du foncier urbain.

Loin de nous, l’idée de passer pour un partisan de l’étalement urbain. Si l’on veut épargner les terrains agricoles ou naturels, il faut alors accepter de densifier et de réviser le plan d’occupation des sols dans le sens d’une libération des coefficients de surface au plancher par m2 de terrain. C’est particulièrement vrai à Paris dans les arrondissements périphériques. Que l’augmentation de la densité ne soit pas du goût des actuels propriétaires pose clairement un problème d’acceptabilité politique. Mais in fine, faire de la politique, c’est choisir. Un dernier chantier est une politique des transports publics très active. Le modèle mono-centrique d’Alonso établit clairement que la rente foncière est d’autant plus élevée au centre ville par rapport à la périphérie de l’agglomération que le coût de transport est élevé pour des déplacements entre le centre-ville et la périphérie. Une politique de transports publics centre – périphérie permet de réduire le pic de rente foncière au centre ville. La politique nationale doit donc encourager activement le développement d’infrastructures de transport permettant de se déplacer vite, confortablement et pas cher entre le centre et la périphérie. La détérioration des conditions dans le RER a été un vecteur qui a entraîné une recentralisation de la demande de logements sur le coeur de l’agglomération parisienne. Cette politique destinée à rendre l’offre de logements plus élastique au prix revêt un aspect important pour l’agglomération parisienne dans la compétition par rapport à Londres comme grande métropole européenne. Par rapport à Londres, Paris n’a pas ou plus beaucoup d’atouts. Le match est déjà joué en très grande partie. Le seul défaut potentiel de Londres est d’arriver encore moins bien à maîtriser l’évolution des prix immobiliers. Le rythme de construction en Grande-Bretagne reste notoirement faible alors que Londres est à la fois un centre financier mondial, un centre de sièges sociaux pour toute l’Europe et une ville de villégiature et de placement immobilier pour la gentry mondiale. Le fait de constituer un placement pierre à l’échelle mondiale peut être un handicap à long terme. Des prix immobiliers durablement plus bas à Paris seraient un atout.

Bien sûr, une question supplémentaire est de savoir sur quel horizon de temps, une telle politique peut être efficace. Agir sur l’offre prend du temps, en particulier sur le réseau de transport. Une politique foncière et d’aménagement urbaine rénovée peut prendre facilement 5 ans, un mandat entier d’élu local. Un développement de l’infrastructure de transport se compte en dizaine d’années. En revanche, agir par l’intermédiaire du canal du crédit a un effet instantané et peut entraîner une correction immédiate des prix très brutale. Une mauvaise synchronisation peut mettre en difficulté les établissements français de crédit dont les encours de crédit immobilier sont très importants. Il faut donc mettre en place une politique de crédit adéquate au fur et à mesure que les mesures sur l’offre immobilière deviennent efficaces.

- Note CAE n° 2 : « Comment modérer les prix de l’immobilier ». Alain Trannoy et Étienne Wasmer, février 2013, 12 p.

- http://www.cgedd.developpement-durable.gouv.fr/ prix-immobilier-evolution-1200-a1048.html

- Je remercie la Banque fédérale de Dallas pour l’utilisation de cette base de donnée décrite dans Mack, Adrienne, and Enrique Martínez-García (2011), « A Cross-Country Quarterly Database of Real House Prices: A Methodological Note. » Les pays couverts par la régression sont l’Afrique du Sud, l’Allemagne, l’Australie, la Belgique, le Canada, le Danemark, l’Espagne, Les États-Unis, la Finlande, la France, Israël, l’Irlande, l’Italie, le Japon, les Pays-Bas, la Norvège, le Royaume-Uni, la Suède, La Suisse. Nous avons écarté pour différentes raisons, la Corée du Sud, le Luxembourg et la Croatie.

- Il n’est pas sans conséquence pour les observations empiriques développées par Thomas Piketty sur l’évolution du rapport capital/revenu que la Grande-Bretagne et la France fassent partie de l’échantillon. Ce sont des pays quelque peu singuliers quant à l’évolution à long terme des prix de l’immobilier.

- Shiller Robert J., Irrational exuberance, (3e édition 2015), Princeton University Press.